Top 6 mẫu nến đảo chiều cực mạnh nhà đầu tư cần biết và lưu ý sử dụng

Bạn đang muốn tìm hiểu về Mẫu Nến Đảo Chiều? Tuyệt vời! Trong phân tích kỹ thuật, việc phát hiện sớm sự thay đổi hướng đi của giá – còn được gọi là Đảo chiều (Reversal). Bài viết này, Cú Thông Thái sẽ đưa bạn đi sâu vào bản chất của các mô hình đảo chiều, dựa trên các nguyên tắc giao dịch vững chắc được rút ra từ kinh nghiệm thị trường. Hãy thắt dây an toàn, chúng ta cùng bắt đầu nhé!

I. Thế nào là Mô Hình Nến Đảo Chiều?

1. Định nghĩa chung về Đảo Chiều (Reversal)

Trong bối cảnh phân tích kỹ thuật, mô hình đảo chiều là một khu vực hoặc mô hình đặc trưng hình thành trên biểu đồ, báo hiệu một xu hướng giá hiện tại đang trong quá trình thay đổi.

Sự đảo chiều không chỉ là một sự kiện ngẫu nhiên, mà là một quá trình dần dần xảy ra khi cán cân giữa sức mua (Demand) và sức bán (Supply) thay đổi.

- Mô hình Đỉnh (Tops): Thể hiện quá trình phân phối (Distribution), nơi các nhà giao dịch thông minh bán ra khi giá tăng cao.

- Mô hình Đáy (Bottoms): Tượng trưng cho quá trình tích lũy (Accumulation), nơi người mua tham gia khi giá giảm sâu.

Nguyên tắc quan trọng nhất: Một mô hình đảo chiều phải có một xu hướng trước đó để đảo ngược. Nếu không có xu hướng, đó chỉ là sự biến động trong một phạm vi giá (range).

2. Nền tảng “Nến” và Hành động Giá

Mặc dù các nguồn tài liệu đề cập đến nhiều mô hình biểu đồ lớn như Đầu và Vai hay Đỉnh Đôi, nhưng mô hình nến (tượng trưng cho một khoảng thời gian giao dịch) lại là đơn vị cơ bản cấu thành nên các mô hình lớn đó.

Khái niệm gần nhất với “mẫu nến” trong các nguồn là “Đảo chiều Một Ngày” (One-Day Reversal) hoặc sự thay đổi trong cấu trúc thanh giá (bar).

- Đảo chiều Một Ngày (One-Day Reversal): Đây là một dấu hiệu rõ ràng và không thể nhầm lẫn để bán ra nếu nó xuất hiện ở đỉnh thị trường. Ví dụ, một ngày đảo chiều mạnh mẽ vào ngày 3 tháng 12 đã đánh dấu một Đỉnh Chính (Major Top) trong một trường hợp lịch sử.

- Wicks/Tails (Bóng nến/Chân nến): Sự xuất hiện của các wicks (bóng nến) hoặc tails (chân nến) lớn và nổi bật là dấu hiệu cho thấy dòng lệnh đang thay đổi (changing order flow).

II. Các Mẫu Nến Đảo Chiều Tăng và Giảm Mạnh

Do các nguồn không cung cấp tên gọi cụ thể của các mô hình nến Nhật (như Hammer hay Engulfing), chúng ta sẽ tập trung vào các Mô hình Biểu đồ Đảo chiều Cổ điển có độ tin cậy cao nhất, mà sự hình thành của chúng được xác nhận bởi khối lượng (Volume) và hành động giá (Price Action).

A. Các Mẫu Nến Đảo Chiều Tăng (Bullish Reversal Patterns)

Đây là các mô hình xuất hiện sau một xu hướng giảm đáng kể, báo hiệu sự tích lũy của “dòng tiền thông minh” (Smart Money) và sự trở lại của sức mua:

1. Mô Hình Đầu và Vai Ngược (Inverted Head and Shoulders Bottom)

Mô hình Đầu và Vai Ngược là một biến thể đặc biệt của mô hình Đầu và Vai truyền thống, nhưng thay vì xuất hiện ở đỉnh, nó lại hình thành ở vùng đáy của thị trường. Đây là một trong những mô hình đảo chiều tăng giá đáng tin cậy nhất, thường báo hiệu sự kết thúc của xu hướng giảm và mở ra một giai đoạn tăng trưởng mới.

Về tính chất, mô hình này thể hiện quá trình tích lũy (accumulation) tại vùng đáy, nơi lực bán dần suy yếu và lực mua từng bước chiếm ưu thế. Hình dáng mô hình gồm ba phần chính:

- Vai trái (giá giảm và bật lên nhẹ)

- Đầu (giá giảm sâu hơn tạo đáy thấp nhất)

- Vai phải (giá giảm lại nhưng không thấp bằng đầu).

Cả ba phần này được nối bởi một đường viền cổ (neckline), đóng vai trò kháng cự quan trọng.

Xác nhận mô hình xảy ra khi giá bứt phá lên trên đường neckline với khối lượng giao dịch lớn. Tương tự như các mô hình đảo chiều lớn khác, thời gian hình thành càng dài (tức mô hình càng rộng và vững chắc) thì xu hướng tăng sau đó càng đáng tin cậy.

Ví dụ: Một cổ phiếu giảm từ 100 xuống 70 (vai trái), rồi rơi sâu xuống 60 (đầu), bật lại lên 75 nhưng lại giảm về 65 (vai phải), sau đó vượt mạnh qua 75 (neckline). Khi điều này xảy ra, mô hình được xác nhận và xu hướng tăng bền vững thường sẽ bắt đầu.

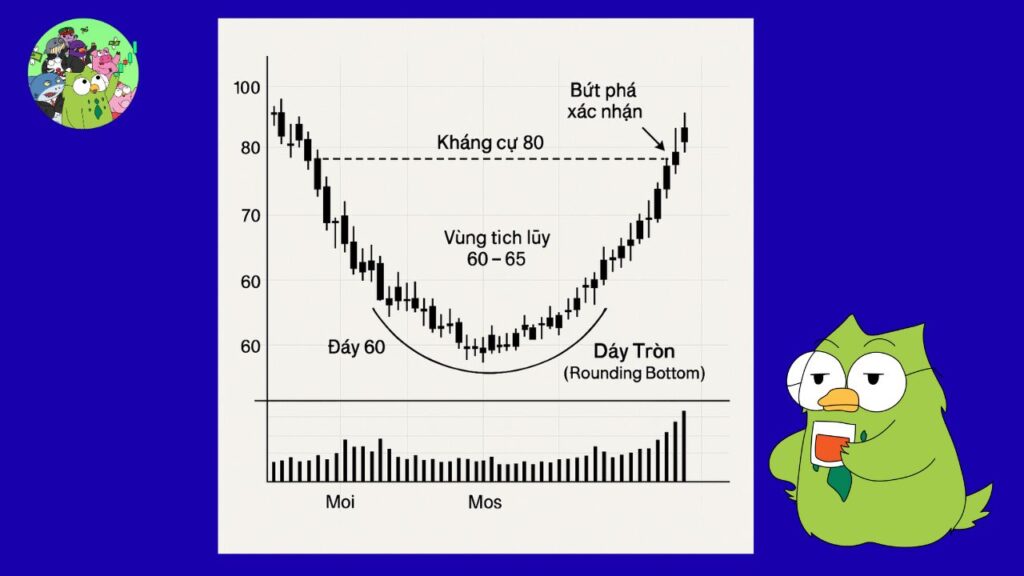

2. Mô Hình Đáy Tròn (Rounding Bottom)

Mô hình Đáy Tròn (Rounding Bottom) là một trong những minh họa tự nhiên và dễ hiểu nhất về sự thay đổi dần dần trong cán cân cung – cầu trên thị trường. Mô hình này thường xuất hiện sau một xu hướng giảm kéo dài, cho thấy lực bán đã dần cạn kiệt và lực mua ngày càng tăng lên. Điểm đặc biệt là sự đảo chiều diễn ra rất chậm rãi và ổn định, khác với những cú đảo chiều đột ngột, vì thế hình dáng mô hình giống như một chiếc “chảo” hoặc “cái bát” úp ngược.

Về tính chất, mô hình Đáy Tròn thường kéo dài trong một khoảng thời gian khá lâu, có thể vài tháng đến cả năm, và diễn biến giá tương đối phẳng hơn so với mô hình Đỉnh Tròn (Rounding Top). Quá trình hình thành bao gồm giai đoạn giá giảm chậm dần, sau đó đi ngang tích lũy và cuối cùng tăng dần trở lại. Đây là mô hình thể hiện sự chuyển đổi quyền kiểm soát từ phe bán sang phe mua một cách bền vững, báo hiệu một cơ hội mạnh mẽ cho xu hướng tăng dài hạn (long pull).

Ví dụ: Một cổ phiếu có thể giảm từ 100 xuống 60 trong vài tháng, sau đó lình xình quanh vùng 60–65 trong thời gian dài, rồi dần dần nhích lên 70, 75, và cuối cùng bứt phá qua vùng 80 với khối lượng giao dịch tăng mạnh. Khi vượt được vùng kháng cự này, mô hình Đáy Tròn được xác nhận, và cổ phiếu bước vào chu kỳ tăng trưởng bền vững. Trong thực tế, nhiều cổ phiếu công nghệ lớn tại Mỹ giai đoạn 2013–2014 từng hình thành mô hình này trước khi bước vào chu kỳ tăng giá dài hạn.

Ý chính cần ghi nhớ:

- Hình dạng: Giống chiếc chảo hoặc cái bát, diễn biến giá tròn đều và phẳng.

- Thời gian hình thành: Rất dài, có thể từ vài tháng đến vài năm.

- Bối cảnh: Xuất hiện sau xu hướng giảm, báo hiệu sự cạn kiệt lực bán.

- Ý nghĩa: Thể hiện sự chuyển dần quyền kiểm soát từ phe bán sang phe mua, dự báo xu hướng tăng dài hạn.

- Chiến lược: Nhà đầu tư dài hạn có thể canh mua khi giá vượt vùng kháng cự sau giai đoạn tích lũy, đặt stop-loss bên dưới vùng hỗ trợ.

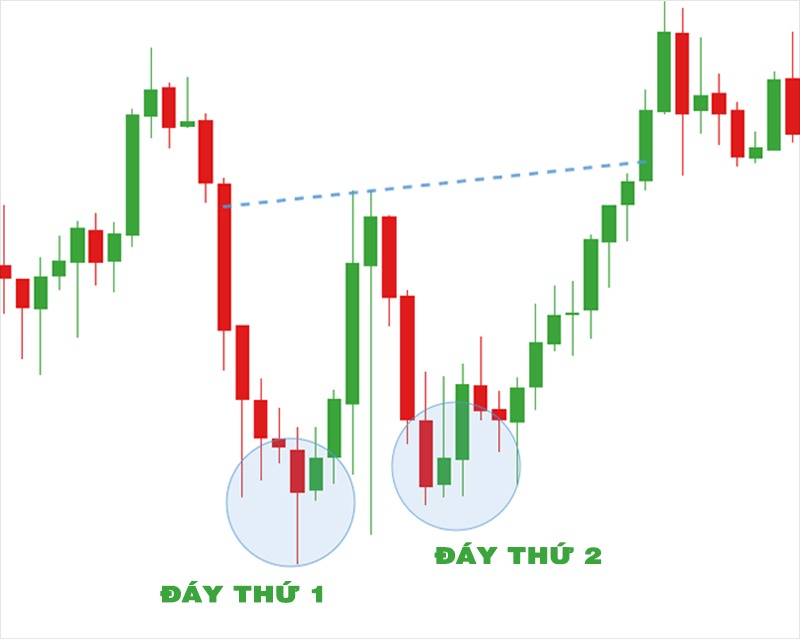

3. Mô Hình Đáy Đôi (Double Bottom)

Mô hình Đáy Đôi (Double Bottom) là một mô hình đảo chiều hiếm gặp nhưng mang ý nghĩa rất mạnh mẽ khi được xác nhận. Đây là dạng mô hình thường xuất hiện sau một giai đoạn giảm giá kéo dài, thể hiện rằng phe bán đã suy yếu và thị trường bắt đầu có tín hiệu chuyển sang xu hướng tăng.

Hình dáng của mô hình giống như chữ “W”, trong đó giá chạm đáy hai lần tại cùng một vùng hỗ trợ mạnh, nhưng không thể phá vỡ xuống thấp hơn, cho thấy lực cầu xuất hiện đủ mạnh để chặn đà giảm.

Về bối cảnh, mô hình Đáy Đôi (hoặc Đáy Ba – Triple Bottom) thường hình thành khi các mô hình tích lũy khác thất bại trong việc phá vỡ xuống phía dưới. Chính sự thất bại này lại trở thành nền tảng cho một cú đảo chiều tăng giá bất ngờ. Điểm quan trọng nhất trong mô hình là đường viền cổ (neckline) – khi giá vượt lên trên đường này với khối lượng tăng mạnh, tín hiệu đảo chiều gần như được xác nhận chắc chắn.

Ví dụ, một cổ phiếu giảm từ 100 xuống 70, bật lên 80 rồi lại rơi về 70 nhưng không thủng đáy cũ, sau đó bật mạnh vượt qua 80 để hướng lên 90. Lúc này, vùng giá 70 được xem là hỗ trợ cứng, và khi giá vượt 80 (neckline), mô hình Đáy Đôi được xác nhận.

Trong thực tế, mô hình này từng xuất hiện ở thị trường chứng khoán Mỹ giai đoạn 2009 sau khủng hoảng tài chính, khi nhiều chỉ số tạo đáy kép trước khi bước vào chu kỳ tăng giá dài hạn.

Ý chính cần ghi nhớ:

- Hình dạng: Giống chữ “W”, gồm hai đáy tại cùng một vùng hỗ trợ.

- Bối cảnh: Xuất hiện sau xu hướng giảm, thường do thất bại của các mô hình tích lũy khác.

- Xác nhận: Cần có sự bứt phá qua neckline với khối lượng lớn.

- Ý nghĩa: Tín hiệu đảo chiều tăng mạnh, cho thấy phe mua đã chiếm ưu thế.

- Chiến lược: Nhà đầu tư có thể mua khi giá vượt neckline và đặt stop-loss dưới đáy gần nhất.

B. Các Mẫu Nến Đảo Chiều Giảm (Bearish Reversal Patterns)

Các mô hình này xuất hiện sau một xu hướng tăng mạnh, báo hiệu quá trình phân phối và sự tham gia của áp lực bán.

1. Mô Hình Đầu và Vai (Head and Shoulders Top)

Đây là mô hình đảo chiều lớn đáng tin cậy nhất. Nó đại diện cho quá trình phân phối khi nhu cầu không còn đủ sức để đẩy giá lên mức cao mới.

- Cấu trúc: Gồm vai trái, đầu, và vai phải.

- Khối lượng (Volume) là cảnh báo then chốt: Khối lượng giao dịch thường cao ở vai trái. Khối lượng ở đầu có thể cao hơn mô hình “lý tưởng”, nhưng khối lượng thấp (light volume) ở vai phải là một cảnh báo xác định (definite warning) rằng mô hình sắp hoàn tất và giá sắp phá vỡ xuống.

- Xác nhận Bán: Tín hiệu bán chính thức (sell short) được kích hoạt khi giá phá vỡ xuống Đường Viền Cổ (Neckline).

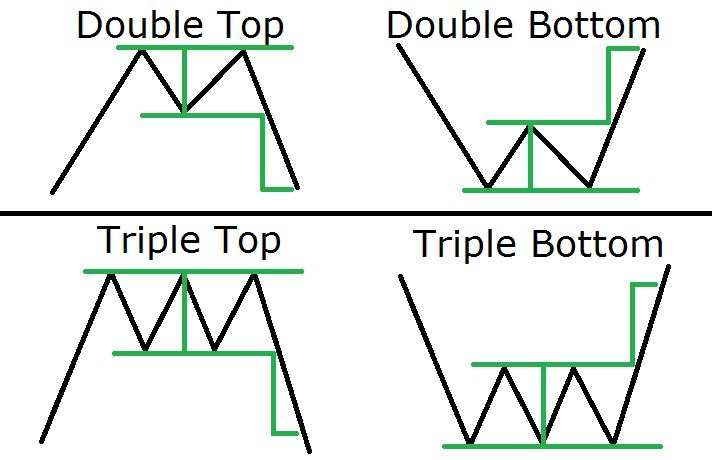

2. Đỉnh Đôi/Đỉnh Ba (Double/Triple Tops)

Đỉnh Đôi thực sự rất hiếm xuất hiện trên biểu đồ ngày, bởi để mô hình này được xác nhận thì hai đỉnh cần cách nhau một khoảng thời gian đủ dài. Yếu tố quan trọng nhất là khoảng thời gian giữa các đỉnh (long-time-between-tops) và mức giảm đáng kể giữa các đỉnh.

Ví dụ trong một trường hợp lịch sử, hai đỉnh cách nhau đến 5 tháng và thị trường có mức điều chỉnh khoảng 20% giữa hai đỉnh, trước khi mô hình được xác nhận. Điều này cho thấy Đỉnh Đôi không chỉ là một cú “chạm đỉnh ngắn hạn”, mà thực sự là một quá trình kiểm định lại kháng cự dài hạn.

Ở mô hình Đỉnh Ba (Triple Top), thay vì hai lần, giá thử thách vùng kháng cự đến ba lần nhưng đều thất bại. Điều này càng củng cố sức mạnh của vùng kháng cự, và khi giá phá thủng đường hỗ trợ (neckline) sau lần thứ ba, xu hướng giảm gần như chắc chắn xảy ra.

Chiến lược giao dịch:

- Điểm xác nhận: Khi giá phá vỡ đường hỗ trợ (neckline) với khối lượng giao dịch lớn.

- Mục tiêu giá: Thường được tính bằng khoảng cách từ đỉnh xuống neckline, sau đó trừ xuống dưới điểm breakout.

- Quản trị rủi ro: Đặt stop-loss ngay trên vùng kháng cự (đỉnh gần nhất) để tránh các cú “bẫy tăng giá”.

3. Mô Hình Đỉnh Mở Rộng (Broadening Top)

Mô hình Đỉnh Mở Rộng (Broadening Top) là một trong những mô hình giá khá “khó bảo”, thường xuất hiện khi thị trường rơi vào trạng thái hỗn loạn và tâm lý nhà đầu tư thiếu kỷ luật. Đặc điểm của mô hình này là các đỉnh mới được hình thành cao hơn so với đỉnh trước, trong khi các đáy lại thấp hơn đáy cũ, khiến biên độ dao động ngày càng mở rộng ra như hình một chiếc loa úp ngược.

Khối lượng giao dịch trong giai đoạn này thường gia tăng, phản ánh sự phấn khích nhưng cũng đầy bất ổn. Về ý nghĩa, sự xuất hiện của mô hình này thường báo hiệu tin xấu đang đến, cho thấy thị trường có thể sắp bước vào một nhịp giảm mạnh.

Ví dụ: Một cổ phiếu có thể tăng từ 50 lên 55 rồi giảm về 48, tiếp tục bật lên 58 nhưng lại rơi xuống 46, sau đó tăng lên 62 trước khi sụt mạnh về 44 – chuỗi dao động này tạo thành các đỉnh cao dần và đáy thấp dần, đặc trưng của Broadening Top.

Trong lịch sử, chỉ số SP500 giai đoạn 2007–2008 cũng từng hình thành mô hình này trước khi thị trường lao dốc trong khủng hoảng tài chính. Với nhà đầu tư ngắn hạn, mô hình có thể mang lại cơ hội “lướt sóng” nhưng rủi ro rất lớn do biến động mạnh, trong khi nhà đầu tư dài hạn nên xem đây là tín hiệu cảnh báo để thận trọng, giảm tỷ trọng nắm giữ và đặt điểm dừng lỗ chặt chẽ nhằm bảo toàn vốn.

Ý chính cần ghi nhớ:

- Hình dạng: Giống chiếc loa úp ngược, với đỉnh cao dần và đáy thấp dần.

- Khối lượng: Thường tăng theo mỗi nhịp dao động, cho thấy sự mất kiểm soát.

- Ý nghĩa: Báo hiệu sự bất ổn, thường dẫn đến xu hướng giảm mạnh.

- Ví dụ thực tế: SP500 trước khủng hoảng 2007–2008.

- Chiến lược: Ngắn hạn có thể lướt sóng nhưng rủi ro cao; dài hạn nên thận trọng, hạ tỷ trọng, đặt stop-loss chặt chẽ.

Xem thêm video các dấu hiệu đảo chiều xu hướng:

4. Khoảng trống túi khí (Air Pocket Gap)

Đây là một dạng khoảng trống giá (Gap) xảy ra ở xu hướng tăng và là tín hiệu bán khống mạnh mẽ.

- Tính chất: Các khoảng trống này thường do tin tức xấu như thu nhập đáng thất vọng (disappointing earnings).

- Mức độ nghiêm trọng: Khoảng trống túi khí (air pocket gaps) gây sốc và được minh họa rõ nét trên biểu đồ. Những khoảng trống này còn đáng kinh ngạc hơn khi chúng xảy ra ngay tại các đường ngang (horizontal lines).

- Hậu quả: Sau khi một khoảng trống đột phá lớn như vậy xảy ra, thiệt hại sẽ chờ đợi những nhà đầu tư thiếu kiến thức. Chúng là tín hiệu có quy mô lớn, báo trước thảm họa.

III. Nguyên Tắc Giao Dịch Với Mẫu Nến Đảo Chiều Mạnh

Để biến các tín hiệu đảo chiều thành lợi nhuận, nhà giao dịch cần áp dụng một khuôn khổ kỷ luật, đặc biệt tập trung vào Khối lượng và Bối cảnh Xu hướng.

1. Khối lượng (Volume) là Yếu Tố Xác Nhận Quyết Định

Khối lượng không bao giờ nói dối. Đây là “linh hồn” (soul) của phân tích mô hình.

| Bối cảnh | Vai trò của Khối lượng |

| Tại Đỉnh (Tops) | Khối lượng tại các đỉnh thường lớn hơn nhiều so với tại các đáy. |

| Xác nhận Đảo chiều Giảm | Khối lượng lớn thường đi kèm và báo hiệu sự đảo chiều. Sự sụt giảm khối lượng ở Vai Phải của mô hình Đầu và Vai là cảnh báo dứt khoát. |

| Phá vỡ (Breakout) | Khi giá phá vỡ một mô hình (ví dụ: phá vỡ đường viền cổ), khối lượng nên tăng đột biến để xác nhận tính hợp lệ của sự phá vỡ đó. |

| Cảnh báo Lừa đảo (Tops) | Khối lượng tăng đột biến một cách “phô trương” ở các đỉnh (như mô hình Blow-off) mà không có sự quan tâm chuyên nghiệp theo sau, hoặc khối lượng cực lớn trước/sau các khoảng trống giảm giá là dấu hiệu cảnh báo. |

2. Nguyên tắc Xu hướng (Trendline Rule)

Một mô hình đảo chiều mạnh chỉ đáng tin cậy khi nó phá vỡ một xu hướng đã được thiết lập trước đó.

- Cảnh báo Phá vỡ: Phá vỡ một đường xu hướng chính (major trendline) với mức chênh lệch hơn 2% là tín hiệu cảnh báo cực kỳ quan trọng. Đối với các nhà giao dịch nhanh nhẹn hơn, việc phá vỡ đường xu hướng ngắn hơn (ví dụ: 25 ngày) cũng đủ để “kéo dây giật” (pull the rip cord).

- Tính hợp lệ: Đường xu hướng càng dốc, càng có nhiều khả năng bị phá vỡ. Do đó, việc phá vỡ các đường xu hướng dốc là dấu hiệu để nhà đầu cơ nhanh chân hành động.

- Hành động: Khi tín hiệu phá vỡ xảy ra, sự cảnh giác tối đa và tính toán chu đáo là bắt buộc.

3. Quản lý Rủi ro Bằng Stop-Loss (Cắt Lỗ)

Nguyên tắc quản lý rủi ro phải được đặt lên hàng đầu.

- Mức Cắt Lỗ Tối đa: Một số hệ thống giao dịch cơ học sử dụng mức cắt lỗ tối đa là 10%.

- Basing Points (Điểm Cơ sở): Các mức thấp/cao gần nhất trong quá khứ, được gọi là “Basing Points,” được sử dụng để đặt các lệnh dừng lỗ. Stop-loss thường được đặt khoảng 5% dưới Basing Point.

- Trailing Stop (Dừng Lỗ Bám Đuôi): Sử dụng trailing stop loss, chẳng hạn 50% rủi ro với độ trễ giá 9 ngày, có thể được tối ưu hóa để tăng lợi nhuận.

Lưu ý: Cần phải nhớ rằng một hệ thống giao dịch cơ học không phải là bất khả xâm phạm (infallible); thị trường luôn có những ngoại lệ.

IV. Các Bước Giao Dịch Với Mẫu Nến Đảo Chiều

Việc giao dịch theo mô hình đảo chiều mạnh đòi hỏi tư duy chiến lược và thực thi kỷ luật.

Bước 1: Xác định và Đánh giá Bối cảnh Thị trường

Trước khi nhận ra mô hình đảo chiều, bạn cần phải biết mình đang ở đâu.

- Xác định Xu hướng: Phân tích xem thị trường đang trong xu hướng tăng (uptrend) hay giảm (downtrend).

- Đánh giá Sức khỏe Thị trường: Đánh giá tuổi, chiều dài, trạng thái, và độ dốc của xu hướng. Khi đường xu hướng trở nên thẳng đứng (vertical), bạn phải chuẩn bị cho một blow-off (sự tăng giá quá mức) và áp dụng chiến lược quản lý rủi ro đặc biệt.

Lưu ý: Việc mua và giữ (buy and holding) một cổ phiếu đơn lẻ là một chuyện, nhưng mua mà không bao giờ bán thì lại là chuyện khác.

Bước 2: Nhận dạng Mô Hình Đảo Chiều và Điểm Kích hoạt (Trigger Point)

Tìm kiếm các mô hình đảo chiều lớn như Head and Shoulders, Double Top/Bottom hoặc các dấu hiệu cảnh báo tức thời như One-Day Reversal.

- Điểm Kích hoạt (Trigger): Xác định mức giá quan trọng (như Đường Viền Cổ trong H&S) mà nếu bị phá vỡ, tín hiệu đảo chiều sẽ được xác nhận.

- Chờ đợi Pullback (Hồi lại): Đôi khi, sau khi giá phá vỡ (breakout) một mô hình đảo chiều, nó sẽ hồi lại (pullback rally) về mức phá vỡ đó. Đây là cơ hội hoàn hảo để vào lệnh.

Bước 3: Đặt Lệnh và Xác nhận Bằng Khối lượng

Thực hiện giao dịch khi có sự xác nhận mạnh mẽ.

Xác nhận Khối lượng: Chỉ nên vào lệnh khi sự phá vỡ đi kèm với khối lượng lớn (above-average volume).

Thiết lập Stop-Loss: Ngay lập tức đặt lệnh dừng lỗ. Ví dụ:

- Đối với giao dịch bán khống sau một đợt tăng giá quá mức, hãy thoát lệnh khi giá đảo chiều (Key Reversal) ở mức 1/8 dưới mức thấp nhất trong ngày.

- Sử dụng Basing Points (các đáy sóng trước) để đặt stop-loss (thường khoảng 5% dưới mức đó).

Bước 4: Quản lý và Thoát Lệnh (Exit Strategy)

Thành công không chỉ nằm ở điểm vào lệnh mà còn ở điểm thoát lệnh.

- Sử dụng Stop-Loss Nâng cao: Áp dụng trailing stop. Việc sử dụng các mức dừng lỗ di động (progressive stops) có thể giúp nhà giao dịch thoát khỏi bẫy giá một cách hiệu quả.

- Thoát lệnh Dựa trên Xu hướng: Trong một số chiến lược, việc phá vỡ đường xu hướng dài hạn (ví dụ: 3 tháng) với mức chênh lệch 2% trở lên là tín hiệu dứt khoát để thoát lệnh.

V. Một Vài Lưu Ý Giúp Giao Dịch Với Mẫu Nến Đảo Chiều Mạnh Hiệu Quả Hơn

Đừng bao giờ quên rằng thị trường bị ảnh hưởng bởi tâm lý con người và các yếu tố bên ngoài mà chúng ta không thể kiểm soát.

1. Phớt lờ “Tiếng ồn” và Hype Truyền thông

Bạn cần:

- Cảnh giác với Truyền thông: Hãy nhớ nguyên tắc cốt lõi: Phớt lờ tin tức. Bất cứ khi nào giới truyền thông xôn xao về một công ty nào đó, hãy nghi ngờ.

- Tư duy Kỷ luật: Khi giao dịch, thành công đến từ việc nhận ra rằng ý kiến cá nhân không có ý nghĩa gì. Điều quan trọng là thực hiện phân tích không cảm xúc (unemotional analysis) và tôn trọng lệnh dừng lỗ.

2. Sức mạnh của Mô hình Thất bại (Failed Patterns)

Mô hình đảo chiều không phải lúc nào cũng thành công. Tuy nhiên, sự thất bại của chúng lại là một tín hiệu giao dịch mạnh mẽ.

- Tín hiệu Đảo ngược: Các tín hiệu bị thất bại (failed signals) thường là tín hiệu tuyệt vời để vào lệnh theo hướng ngược lại.

- Ví dụ về Bẫy: Khi một xu hướng tăng bị hủy bỏ đột ngột và chuyển thành Bull Trap (Bẫy Tăng giá), sự trở lại mức giá cơ sở (base) của ngày tăng giá đầu tiên là thông báo rõ ràng rằng đó là một bẫy. Nhà giao dịch nên thoát khỏi bẫy đó và xem xét vị thế ngược lại.

3. Kích thước và Thời gian là Chìa khóa

“Mô hình càng lớn và càng mất nhiều thời gian để xây dựng (biến động giá càng rộng, số lượng cổ phiếu được chuyển giao càng nhiều) thì ngụ ý của nó càng quan trọng và chuyển động giá theo sau càng lớn”.

- Thời gian Đỉnh và Đáy: Sự đảo chiều đỉnh (Tops) thường xảy ra trong thời gian ngắn hơn và có sự biến động lớn hơn so với sự đảo chiều đáy (Bottoms).

- Tầm nhìn Dài hạn: Một phương pháp dựa trên Basing Points được áp dụng cho biểu đồ hàng tuần (weekly bars) có thể tạo ra các giao dịch kéo dài khoảng 10 năm, cho thấy tính đa dạng và lâu dài của các nguyên tắc đảo chiều khi áp dụng trên khung thời gian lớn.

Kết luận

Trên đây Cú đã phân tích các mẫu nến đảo chiều cực mạnh để bạn nắm được thông tin chính xác nhất. Chúc bạn thành công trên hành trình giao dịch của mình! Hãy nhớ, trong thị trường, Bull (Bò), Bear (Gấu) và Ostrich (Đà điểu) đều tồn tại, và chỉ những người có kỷ luật và phân tích kỹ thuật vững vàng mới có thể đứng vững.

Download App Cú Thông Thái giúp Tích sản nhẹ nhàng – Kết quả huy hoàng ở đây:

- Link web: https://app.sstock.com.vn

- CH Play/Android: TẠI ĐÂY

- iOS/App Store: TẠI ĐÂY