Cách áp dụng Lý thuyết Dow – Ưu điểm, hạn chế và ví dụ thực tế

Nếu Phân tích Kỹ thuật là một cây đại thụ, thì Lý thuyết Dow chính là bộ rễ khổng lồ. Mặc dù lý thuyết này đã ra đời từ hơn một thế kỷ trước, các nguyên tắc cốt lõi của nó vẫn được tôn trọng và áp dụng sâu rộng trong thị trường tài chính ngày nay. Hãy cùng Cú Thông Thái tìm hiểu xem Lý thuyết Dow có gì hay ho mà khiến cả giới trading phải “ngả mũ” nhé!

1. Lý Thuyết Dow Là Gì?

Lý thuyết Dow là nền tảng của mọi nghiên cứu thị trường kỹ thuật. Nói một cách đơn giản, Lý thuyết Dow là một phương pháp phân tích thị trường cổ phiếu, được xây dựng và quan tâm đến duy nhất hành động của thị trường, thông qua các chỉ số trung bình (averages).

Điều quan trọng cần nhớ:

- Tính Kỹ Thuật Thuần Túy: Lý thuyết này không dựa vào bất kỳ số liệu thống kê kinh doanh hay phân tích cơ bản nào.

- Mục đích ban đầu: Charles H. Dow, người khởi xướng, ban đầu không nghĩ lý thuyết của mình là công cụ để dự báo thị trường chứng khoán hay hướng dẫn nhà đầu tư. Ông xem nó như một phong vũ biểu (barometer) của các xu hướng kinh doanh nói chung. Việc sử dụng nó như một công cụ đầu tư chỉ đến sau này.

2. Lịch Sử Hình Thành Lý Thuyết Dow: Cha Đẻ và Người Kế Vị

Lý thuyết Dow được đặt theo tên của Charles H. Dow.

Charles H. Dow (Đấng Sáng Lập)

Charles Henry Dow (1851–1902) là một nhà báo tài chính người Mỹ, đồng sáng lập Công ty Dow–Jones & Co. vào năm 1882 cùng Edward Jones và Charles Bergstresser. Năm 1884, ông đã giới thiệu chỉ số bình quân chứng khoán đầu tiên gồm 11 cổ phiếu (9 công ty đường sắt và 2 công ty công nghiệp). Đây chính là tiền đề của Dow Jones Industrial Average (DJIA) – chỉ số nổi tiếng vẫn còn tồn tại đến ngày nay.

Dow tin rằng giá cổ phiếu không chỉ phản ánh tình hình doanh nghiệp riêng lẻ mà còn là “tấm gương” của toàn bộ nền kinh tế. Trong các bài xã luận đăng trên tờ The Wall Street Journal, ông đã đưa ra nhiều quan sát và nguyên tắc nền tảng, như khái niệm xu hướng chính – phụ, vai trò của khối lượng trong việc xác nhận giá, hay quan điểm rằng thị trường chiết khấu mọi thứ.

Mặc dù ông chưa bao giờ hệ thống hóa thành một “học thuyết hoàn chỉnh”, nhưng những ý tưởng đó đã gieo nền móng cho cái gọi là Lý thuyết Dow.

William P. Hamilton (Người Phát Triển)

Sau khi Charles H. Dow qua đời năm 1902, William Peter Hamilton (1867–1929) – người kế nhiệm vị trí biên tập chính của The Wall Street Journal – đã tiếp tục kế thừa và phát triển những ý tưởng này. Trong gần 27 năm quan sát thị trường, Hamilton đã viết hơn 250 bài bình luận, nơi ông tổ chức, bổ sung và hệ thống hóa các nguyên tắc của Dow thành một khung lý thuyết rõ ràng.

Hamilton đặc biệt nhấn mạnh 3 điểm: xu hướng chính của thị trường là yếu tố trọng yếu, các chỉ số công nghiệp và vận tải phải xác nhận lẫn nhau để xu hướng được coi là hợp lệ, và thị trường luôn có xu hướng chiết khấu tất cả thông tin vào giá. Những lập luận này đã biến các quan sát ban đầu của Dow trở thành một lý thuyết có hệ thống, được nhiều thế hệ nhà đầu tư áp dụng.

Ảnh hưởng lâu dài của Lý thuyết Dow

Sau Hamilton, nhiều nhà phân tích khác như Robert Rhea và E. George Schaefer đã tiếp tục nghiên cứu và phổ biến Lý thuyết Dow. Nhờ đó, lý thuyết này đã trở thành xương sống của phân tích kỹ thuật hiện đại.

Ảnh hưởng của nó trải rộng: từ khái niệm xu hướng và kênh giá, hỗ trợ – kháng cự, đến sóng Elliott (được Ralph Nelson Elliott phát triển dựa trên quan sát của Dow). Nhiều công cụ hiện đại như đường trung bình động, mô hình giá, phân tích khối lượng… đều mang dấu ấn từ những nguyên lý ban đầu của Dow Theory.

Dù thị trường ngày nay đã thay đổi với sự xuất hiện của phái sinh, ETF, giao dịch điện tử, nhưng những nguyên tắc cốt lõi của Lý thuyết Dow vẫn giữ nguyên giá trị: giá phản ánh tất cả, thị trường có xu hướng, và xu hướng sẽ tiếp diễn cho đến khi có tín hiệu đảo chiều rõ ràng.

3. Sáu Nguyên Lý Cơ Bản Của Lý Thuyết Dow

Dưới đây là 06 nguyên lý cơ bản – cũng chính là các yếu tố cốt lõi tạo nên Lý thuyết Dow (Dow Theory):

3.1. Thị trường Chiết Khấu Mọi Thứ (Market Discounts Everything)

Nguyên tắc này cho rằng giá hiện tại trên thị trường đã phản ánh toàn bộ thông tin có thể biết được. Điều đó bao gồm cả yếu tố khách quan lẫn chủ quan:

- Thông tin kinh tế vĩ mô: tốc độ tăng trưởng GDP, lạm phát, lãi suất, tỷ giá, chính sách tiền tệ – tài khóa.

- Thông tin vi mô: báo cáo tài chính, lợi nhuận, doanh thu, kế hoạch kinh doanh, sự kiện nội bộ của doanh nghiệp.

- Sự kiện bên ngoài: biến động chính trị, chiến tranh, thiên tai, thay đổi công nghệ.

- Yếu tố tâm lý và kỳ vọng: niềm tin, sự hoảng loạn, lòng tham, tin đồn trên thị trường.

Theo Dow Theory, nhà đầu tư không cần biết tất cả thông tin chi tiết, bởi chỉ cần nhìn vào giá là đã có thể nắm được bức tranh tổng hợp. Giá chính là kết quả cuối cùng của việc “chiết khấu” tất cả dữ liệu đó vào thị trường.

Nói cách khác: giá không bao giờ vô cớ. Nếu giá đang ở mức nào đó, tức là thị trường (tập hợp hàng triệu người tham gia) đã định giá dựa trên mọi thông tin sẵn có và kỳ vọng tương lai.

3.2. Sự Di Chuyển Của Thị Trường Có Ba Xu Hướng (The Three Movements)

Giá cả di chuyển trong ba loại xu hướng đồng thời:

| Xu Hướng | Đặc Điểm | Ví Dụ Đơn Giản |

| Xu hướng Cấp 1 (Primary/Major Trend) | Kéo dài ít nhất một năm, tăng hoặc giảm ít nhất 20%. Đây là “thủy triều” chính của thị trường. | Một thị trường bò (Bull Market) kéo dài 5 năm. |

| Xu hướng Cấp 2 (Secondary Reaction) | Sự điều chỉnh hoặc phản ứng ngược lại với xu hướng cấp 1. Thường kéo dài từ ba tuần đến vài tháng. | Trong Bull Market, một đợt giảm giá 10-20% là phản ứng cấp 2. |

| Xu hướng Cấp 3 (Minor Fluctuation) | Dao động hàng ngày hoặc hàng tuần, chủ yếu là “nhiễu” thị trường, thường không có ý nghĩa lớn. | Biến động giá trong ngày. |

3.3. Xu Hướng Cấp 1 Có Ba Giai Đoạn (The Three Phases)

Trong Lý thuyết Dow, một xu hướng cấp 1 – dù là thị trường giá lên (Bull Market) hay thị trường giá xuống (Bear Market) – đều hình thành và phát triển qua ba giai đoạn quan trọng:

Giai đoạn Tích Lũy (Accumulation Phase)

- Đây là lúc thị trường đang bi quan, tin xấu tràn ngập, và đa số nhà đầu tư nhỏ lẻ còn sợ hãi.

- Tuy nhiên, những nhà đầu tư thông minh (Smart Money) lại âm thầm mua vào trong giai đoạn này.

- Giá thường di chuyển trong biên độ hẹp, chưa có tín hiệu rõ ràng về sự khởi đầu của một xu hướng mới.

Giai đoạn Tham Gia Công Chúng (Public Participation Phase)

- Khi thị trường bắt đầu phát tín hiệu rõ ràng hơn, những nhà giao dịch theo xu hướng (Trend Followers) cùng công chúng bắt đầu nhập cuộc.

- Tin tức dần trở nên tích cực, kinh tế cải thiện, giá cổ phiếu tăng mạnh (trong Bull Market) hoặc giảm rõ rệt (trong Bear Market).

- Đây thường là giai đoạn xu hướng phát triển mạnh mẽ và tạo ra lợi nhuận lớn nhất.

Giai đoạn Phân Phối hoặc Quá Độ (Distribution/Excess Phase)

- Đến lúc này, sự hưng phấn của công chúng đạt đỉnh, ai cũng muốn “nhảy vào” vì sợ bỏ lỡ cơ hội.

- Các nhà đầu tư thông minh bắt đầu bán ra để chốt lời, trong khi những người tham gia muộn lại trở thành người gánh rủi ro.

- Thị trường thường xuất hiện các dấu hiệu “quá nhiệt” như tăng giá dồn dập, định giá cao bất thường, hay dòng tiền đầu cơ lan rộng.

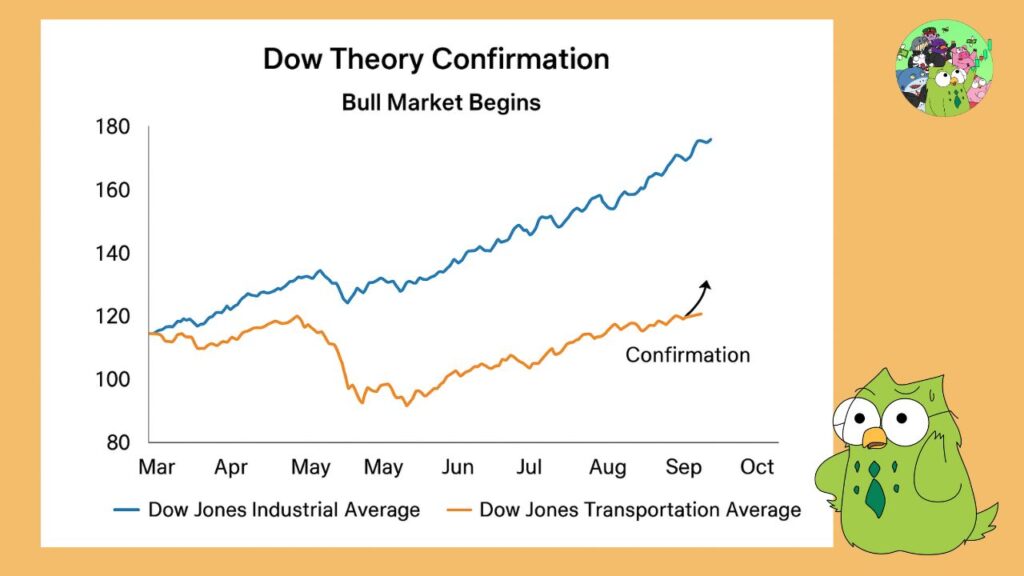

3.4. Các Chỉ Số Trung Bình Phải Xác Nhận Lẫn Nhau (The Principle of Confirmation)

Đây là một trong những nguyên lý nổi tiếng nhất và đóng vai trò như một bộ lọc kỹ thuật quan trọng:

- Để một xu hướng cấp 1 (Bull hoặc Bear Market) được xác nhận, cả hai chỉ số trung bình chính phải xác nhận hành động giá của nhau.

- Hai chỉ số Dow sử dụng là: Chỉ số Công nghiệp Dow Jones (DJIA) và Chỉ số Đường sắt Dow Jones (Rails) – nay là Chỉ số Vận tải Dow Jones (Dow Jones Transportation Average).

- Nếu DJIA lập đỉnh mới nhưng Chỉ số Vận tải không lập đỉnh tương ứng, xu hướng chính vẫn còn trong nghi ngờ. Nhà giao dịch cần kiên nhẫn chờ đợi thị trường tự xác nhận.

3.5. Khối Lượng Phải Xác Nhận Xu Hướng (Volume Must Confirm the Trend)

Theo Lý thuyết Dow, khối lượng giao dịch (Volume) đóng vai trò là yếu tố phụ trợ quan trọng để xác nhận tính bền vững của xu hướng.

- Khi xu hướng chính đang diễn ra, khối lượng cần tăng theo cùng chiều với xu hướng đó.

- Những biến động giá lớn chỉ thực sự đáng tin cậy khi đi kèm với sự gia tăng khối lượng – vì điều này cho thấy có nhiều dòng tiền tham gia và củng cố xu hướng.

Trong thị trường tăng giá (Bull Market):

- Khối lượng thường tăng mạnh khi giá đi lên, vì sự lạc quan thu hút thêm nhiều người mua mới.

- Khi giá điều chỉnh giảm ngắn hạn, khối lượng có xu hướng suy giảm, cho thấy lực bán không mạnh và xu hướng tăng vẫn chiếm ưu thế.

Trong thị trường giảm giá (Bear Market):

- Khối lượng thường tăng cao khi giá rơi, phản ánh sự hoảng loạn và áp lực bán tháo.

- Khi giá hồi phục ngắn hạn, khối lượng lại giảm xuống, cho thấy lực mua yếu và xu hướng giảm vẫn tiếp tục chi phối.

3.6. Xu Hướng Có Xu Hướng Tiếp Diễn (Trends Tend to Continue)

Nguyên tắc này khẳng định rằng một xu hướng đã hình thành thường sẽ tiếp tục diễn ra cho đến khi có bằng chứng rõ ràng cho thấy nó đã đảo chiều. Điều này phản ánh bản chất tâm lý và hành vi bầy đàn của thị trường:

- Xu hướng tăng: Khi giá tăng và được hỗ trợ bởi khối lượng giao dịch lớn, niềm tin và kỳ vọng tích cực sẽ thu hút thêm nhiều người mua mới, khiến xu hướng có đà kéo dài.

- Xu hướng giảm: Khi giá giảm và đi kèm khối lượng cao, sự hoảng loạn và tâm lý bi quan khiến nhiều nhà đầu tư bán tháo, từ đó củng cố thêm đà giảm.

Dow so sánh các xu hướng lớn giống như thủy triều: nó không dừng lại ngay lập tức mà cần một lực tác động đủ mạnh mới đảo chiều. Do đó, thay vì vội vàng dự đoán “đáy” hay “đỉnh”, nhà đầu tư nên chấp nhận rằng xu hướng hiện tại sẽ tiếp tục cho đến khi:

- Có tín hiệu đảo chiều đáng tin cậy (ví dụ: mô hình giá, phá vỡ kênh xu hướng, khối lượng xác nhận).

- Xu hướng được xác nhận ở nhiều khía cạnh (chỉ số khác, ngành khác, hoặc khung thời gian khác).

Ý nghĩa thực tiễn:

Đừng chống lại xu hướng chỉ vì nghĩ rằng “giá đã quá cao” hay “giá đã giảm quá nhiều”. Trong phân tích kỹ thuật, câu châm ngôn phổ biến là: “Trend is your friend – Xu hướng là bạn đồng hành.”

4. Hạn Chế Của Lý Thuyết Dow Là Gì?

Mặc dù Lý thuyết Dow cực kỳ có giá trị, nó vẫn bị chỉ trích vì một số nhược điểm cố hữu:

| Hạn chế | Phân tích chi tiết | Ý nghĩa thực tế |

| Tín hiệu trễ (lagging) | Lý thuyết Dow chỉ xác nhận xu hướng khi đã hình thành rõ ràng. Điều này giúp tránh nhiễu, nhưng cũng khiến nhà đầu tư vào muộn. | Có thể bỏ lỡ phần đầu xu hướng (lợi nhuận lớn) hoặc thoát chậm khi xu hướng đảo chiều. |

| Không dự báo được mức giá cụ thể | Dow Theory chỉ cho biết thị trường đang tăng, giảm hay đảo chiều; không đưa ra con số cụ thể về đỉnh/đáy hay mục tiêu giá. | Nhà đầu tư cần kết hợp thêm công cụ khác (Fibonacci, MA, mô hình giá). |

| Phụ thuộc vào chỉ số đại diện | Nguyên gốc dùng Chỉ số Công nghiệp & Vận tải. Nhưng thị trường hiện đại đa dạng hơn, chỉ dùng 2 nhóm ngành có thể không phản ánh toàn diện. | Cần áp dụng cho nhiều chỉ số khác (S&P 500, VN-Index, các ngành chủ chốt). |

| Khối lượng dữ liệu giới hạn thời Dow | Lúc hình thành lý thuyết, khối lượng giao dịch và dữ liệu thị trường chưa phong phú như ngày nay. | Trong bối cảnh hiện đại, phải kết hợp thêm dữ liệu điện tử, dòng tiền, ETF, phái sinh. |

| Bỏ qua yếu tố ngắn hạn | Lý thuyết tập trung vào xu hướng lớn (primary trend), ít hữu ích cho nhà đầu tư lướt sóng ngắn hạn. | Trader ngắn hạn cần dùng thêm các chỉ báo dao động (RSI, MACD, Bollinger Bands). |

| Thiên về phân tích giá – ít xem xét tâm lý hành vi | Dow Theory công nhận giá phản ánh tâm lý, nhưng không đi sâu vào phân tích hành vi đám đông. | Trong thị trường hiện đại, cần bổ sung yếu tố “Behavioral Finance”. |

>> Xem thêm: Kênh giá là gì? Ý nghĩa và cách vẽ đường kênh giá

5. Ứng Dụng Thực Tế Của Lý Thuyết Dow

Lý thuyết Dow, khi được áp dụng một cách có phương pháp, đã chứng minh được sức mạnh vượt trội so với chiến lược “Mua và Giữ” (Buy-and-Hold) thụ động.

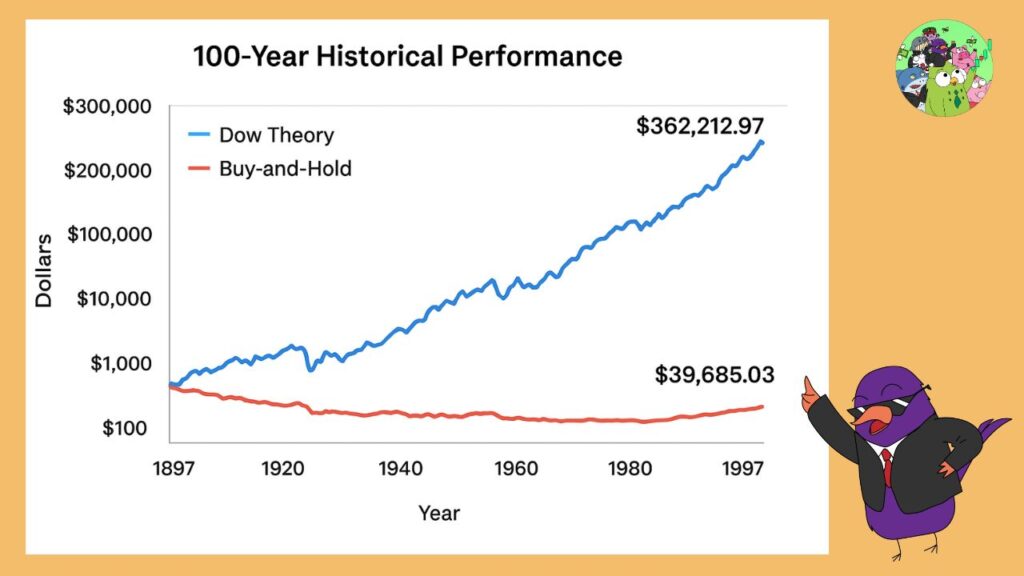

Ví dụ 1: Hiệu suất Lịch sử 100 Năm

Để chứng minh sức mạnh của việc đầu tư kỹ thuật có phương pháp, các tài liệu đã tính toán kết quả nếu một quỹ $100 được đầu tư vào cổ phiếu trong Chỉ số Công nghiệp Dow Jones (DJIA) vào ngày 12 tháng 7 năm 1897 (khi một Bull Market chính được báo hiệu). Nhà đầu tư này chỉ mua hoặc bán khi Lý thuyết Dow xác nhận rõ ràng sự thay đổi Xu hướng Chính.

Kết quả kinh ngạc:

- Khoản đầu tư $100 ban đầu vào năm 1897, nếu tuân thủ nghiêm ngặt các tín hiệu của Lý thuyết Dow, đã tăng lên $362,212.97 vào cuối thế kỷ 20.

- Trong khi đó, nếu nhà đầu tư Buy-and-Hold mua ở mức thấp (29.64) và bán ở mức cao lịch sử (11762.71) vào tháng 1 năm 2000, khoản đầu tư $100 đó chỉ tăng lên $39,685.03.

Bài học:

Nhà đầu tư tuân theo Lý thuyết Dow (Reversing Investor) không chỉ thu được lợi nhuận cao hơn mà còn trải qua rủi ro (được đo bằng mức sụt giảm tối đa – Maximum Drawdowns) được mở rộng ít hơn nhiều so với nhà đầu tư Buy-and-Hold. Đây là minh chứng đáng kinh ngạc cho sức mạnh của việc đầu tư kỹ thuật có phương pháp.

Ví dụ 2: Tín Hiệu Khởi Đầu Bull Market 1942

Trong giai đoạn từ tháng 3 đến tháng 10 năm 1942, thị trường chứng khoán Mỹ đã chứng kiến sự khởi đầu của một Bull Market Chính kéo dài 4 năm.

Bối cảnh:

Vào đầu tháng 6, chỉ số Rails (Vận tải) giảm xuống mức thấp mới. Đến ngày 22 tháng 6, có vẻ như chỉ số Industrials cũng sắp bị kéo xuống theo, nhưng sau đó, một đợt phục hồi tốt nhất trong nhiều tháng đã diễn ra.

Xác nhận Dow:

Đợt phục hồi này đã đưa chỉ số Industrials lên các mức cao mới và phục hồi gần như toàn bộ tổn thất tháng 4-5 của chỉ số Rails. Hoạt động cũng tăng tốc trong thời gian ngắn.

Tín hiệu:

Việc cả hai chỉ số đều di chuyển mạnh mẽ theo cùng một hướng, đặc biệt là khi chỉ số tụt hậu (Rails) phục hồi, đã xác nhận sự thay đổi Xu hướng Chính sang hướng tăng trưởng. Điều này cho thấy nguyên tắc Xác nhận (Confirmation) của Dow đã phát huy tác dụng, báo hiệu một xu hướng tăng trưởng bền vững sắp tới.

Kết luận

Lý thuyết Dow không chỉ là nền móng của phân tích kỹ thuật hiện đại mà còn là một “kim chỉ nam” giúp nhà đầu tư hiểu cách thị trường vận động. Dù đã hơn một thế kỷ trôi qua và thị trường ngày nay phức tạp hơn nhiều với sự xuất hiện của phái sinh, ETF hay giao dịch điện tử, những nguyên lý cốt lõi mà Charles H. Dow và William P. Hamilton xây dựng vẫn giữ nguyên giá trị: giá phản ánh tất cả, thị trường có xu hướng, và xu hướng sẽ tiếp diễn cho đến khi có tín hiệu đảo chiều rõ ràng.

Nắm vững Lý thuyết Dow không chỉ giúp chúng ta có cái nhìn dài hạn và kỷ luật hơn trong giao dịch, mà còn nhắc nhở rằng thị trường luôn vận hành theo những quy luật cơ bản, vượt thời gian.

Download App Cú Thông Thái giúp Tích sản nhẹ nhàng – Kết quả huy hoàng ở đây:

- Link web: https://app.sstock.com.vn

- CH Play/Android: TẠI ĐÂY

- iOS/App Store: TẠI ĐÂY

FAQ

1. Lý thuyết Dow có còn phù hợp với thị trường hiện đại không?

Có. Dù thị trường ngày nay có thêm nhiều công cụ mới như phái sinh hay ETF, các nguyên lý cốt lõi của Dow Theory về xu hướng, khối lượng và tâm lý thị trường vẫn còn nguyên giá trị.

2. Lý thuyết Dow có phải là phương pháp đầu tư kiếm lợi nhuận nhanh không?

Không. Đây là lý thuyết tập trung vào xu hướng dài hạn, giúp nhà đầu tư đi theo dòng chảy chính của thị trường thay vì tìm kiếm lợi nhuận ngắn hạn.

3. Có thể áp dụng Lý thuyết Dow một mình hay cần kết hợp với công cụ khác?

Lý thuyết Dow là nền tảng, nhưng để hiệu quả hơn, nhà đầu tư nên kết hợp cùng các công cụ hiện đại như chỉ báo kỹ thuật (RSI, MACD), phân tích cơ bản và quản trị rủi ro.