5+ điều phải biết về chỉ báo Stochastic – Ý nghĩa, ứng dụng trong giao dịch

Nếu bạn là lính mới toe trên chiến trường tài chính, chắc chắn bạn đã nghe đến những thuật ngữ nghe có vẻ “cao siêu” như RSI, MACD, hay Bollinger Bands. Nhưng hôm nay, chúng ta sẽ làm quen với một “trinh sát” kỳ cựu: Chỉ báo Stochastic!

Chỉ báo này giống như một thám tử tài năng, giúp chúng ta tìm ra những khu vực giá đang bị đẩy lên quá đà (quá mua) hay bị ném xuống quá mức (quá bán). Dù tên gọi “Stochastic” theo nghĩa đen có nghĩa là “ngẫu nhiên”, mục tiêu của nó lại là tìm ra quy luật trong sự hỗn loạn của thị trường. Hãy cùng Cú Thông Thái khám phá cặn kẽ về vị thám tử này nhé!

Chỉ báo Stochastic là gì?

Định nghĩa

Chỉ báo Stochastic (Stochastic Oscillator) là một công cụ kỹ thuật dùng để đo sự vận động giá của một cổ phiếu hoặc tài sản trên thị trường. Nó giúp ta biết được giá hiện tại đang gần với mức cao nhất hay thấp nhất trong một khoảng thời gian nhất định.

Nói nôm na, Stochastic giống như một chiếc máy đo “nhiệt độ” thị trường, cảnh báo xem giá đang “nóng” quá (quá mua) hay “lạnh” quá (quá bán) để ta kịp thời ra quyết định mua hoặc bán.

Cấu tạo của chỉ báo Stochastic

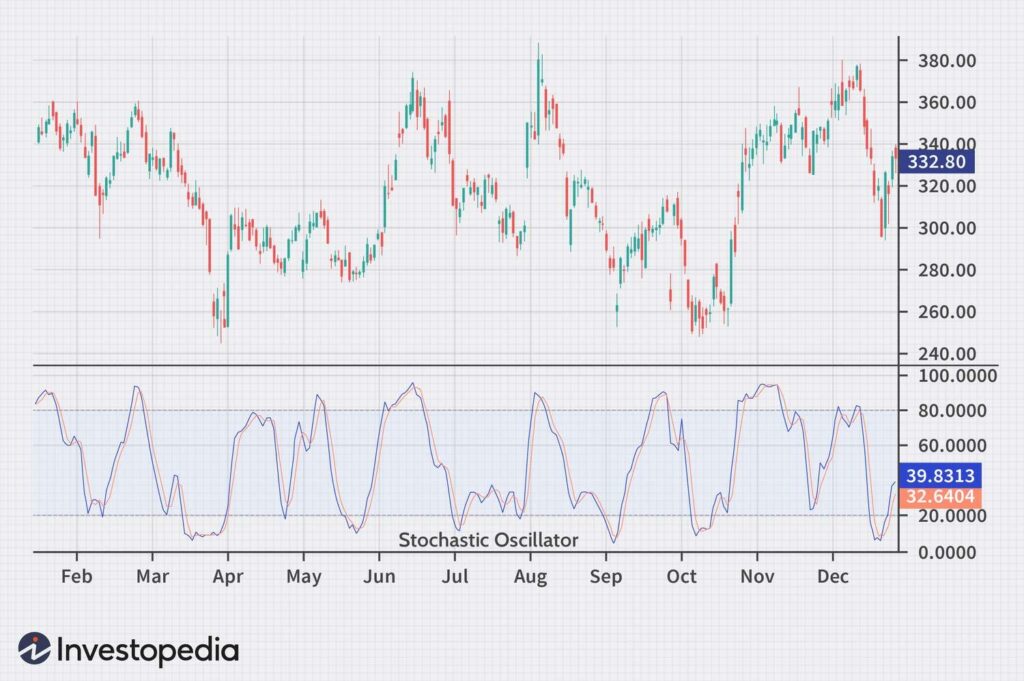

Chỉ báo Stochastic gồm hai đường chính rất thân thiện với nhà đầu tư:

- Đường %K (màu xanh): Đường nhanh, phản ánh giá đóng cửa hiện tại so với phạm vi giá trong một số phiên gần đây. Đây chính là “người kể chuyện chính” trong câu chuyện giá cả.

- Đường %D (màu cam): Là đường trung bình động của %K, như “bạn hòa giải” giúp làm dịu những biến động nhanh của %K, từ đó tín hiệu giao dịch rõ ràng hơn.

Ngoài ra, còn có hai đường biên quan trọng: 20 (dưới) và 80 (trên), báo hiệu vùng quá bán (khi giá dưới 20) và quá mua (khi giá trên 80).

Công thức tính chỉ báo Stochastic và ví dụ minh hoạ

Thông thường, chỉ báo Stochastic được tính theo công thức:

%K = [(C – Ln) / (Hn – Ln)] x 100

Trong đó:

- C là giá đóng cửa của phiên hiện tại

- Ln là mức giá thấp nhất trong n phiên gần nhất

- Hn là mức giá cao nhất trong n phiên gần nhất

Đường %D là trung bình động (thường là SMA 3 kỳ) của %K.

Ví dụ:

Giả sử trong 3 phiên gần nhất, giá cao nhất là 11, giá thấp nhất là 9 và giá đóng cửa phiên hôm nay là 10. Lúc này: %K = 100 x (10-9)/(11-9) = 50%. Nghĩa là giá đóng cửa hôm nay đang nằm giữa phạm vi cao nhất và thấp nhất của 3 phiên gần nhất.

Ý nghĩa của chỉ báo Stochastic

Chỉ báo Stochastic Oscillator đo lường vị trí giá đóng cửa hiện tại so với biên độ dao động của giá trong một khoảng thời gian nhất định (thường mặc định là 14 phiên). Nhờ vậy, nó cho thấy liệu giá đang ở trạng thái “quá mua” hay “quá bán”.

- Khi Stochastic vượt trên 80: giá được xem là đang ở vùng quá mua (Overbought), cảnh báo khả năng điều chỉnh hoặc đảo chiều giảm.

- Khi Stochastic rơi xuống dưới 20: giá được xem là đang ở vùng quá bán (Oversold), cảnh báo khả năng phục hồi hoặc đảo chiều tăng.

Bên cạnh đó, sự giao cắt giữa hai đường %K và %D còn mang lại tín hiệu cụ thể hơn:

- Khi %K cắt lên %D trong vùng quá bán → tín hiệu mua.

- Khi %K cắt xuống %D trong vùng quá mua → tín hiệu bán.

Ví dụ minh họa:

Trường hợp giao dịch cổ phiếu VNM:

Ngày 10/7, giá cổ phiếu VNM giảm liên tiếp và chỉ báo Stochastic rơi xuống mức 15, tức là nằm trong vùng quá bán. Đến phiên 12/7, đường %K (màu xanh) cắt lên trên %D (màu đỏ) ngay trong vùng quá bán. Đây được xem là tín hiệu mua, báo hiệu khả năng giá đã tạo đáy ngắn hạn. Thực tế, sau tín hiệu này VNM đã bật tăng hơn 5% trong tuần kế tiếp.

Trường hợp giao dịch Vàng (XAU/USD):

Đầu tháng 8, giá Vàng tăng liên tục khiến Stochastic vọt lên mức 87, nằm trong vùng quá mua. Đến ngày 5/8, đường %K cắt xuống dưới %D ngay trong vùng quá mua. Đây là tín hiệu bán, báo hiệu rủi ro điều chỉnh. Sau đó giá Vàng đã giảm gần 40 USD/oz chỉ trong vài phiên.

Lưu ý:

Stochastic là công cụ tốt để nhận diện trạng thái quá mua/quá bán và phát hiện tín hiệu đảo chiều ngắn hạn. Tuy nhiên, trong thị trường đi ngang hoặc nhiều biến động, chỉ báo này có thể cho tín hiệu nhiễu. Do đó, nhà đầu tư nên kết hợp Stochastic với xu hướng chính, vùng hỗ trợ/kháng cự hoặc các chỉ báo khác như MACD, RSI để tăng độ chính xác.

Áp dụng chỉ báo Stochastics vào đầu tư chứng khoán

Kết hợp Stochastic với mô hình nến đảo chiều

Chỉ báo Stochastic cực kỳ “hợp rơ” với mô hình nến đảo chiều như nến Doji, Hammer hay Shooting Star.

Chẳng hạn, khi Stochastic báo vùng quá bán dưới 20, đồng thời xuất hiện nến Hammer (nến có bóng dưới dài) báo hiệu sự từ chối giảm giá, đấy là lúc có thể vào lệnh mua. Cẩn thận, đừng quên xác nhận thêm nhé, vì đôi khi thị trường vẫn “giỡn mặt” trader!

Ví dụ:

Trong giai đoạn cổ phiếu FPT giảm mạnh, Stochastic rơi xuống vùng 18 (dưới 20 – vùng quá bán). Cùng lúc đó, trên biểu đồ xuất hiện cây nến Hammer với bóng dưới dài, cho thấy lực bán đã bị từ chối. Đây là tín hiệu sớm cho khả năng đảo chiều tăng. Nếu nhà đầu tư mua vào tại đây, kết hợp thêm khối lượng giao dịch tăng, thì xác suất thành công sẽ cao hơn so với chỉ dựa vào Stochastic.

Ngược lại, nếu Stochastic trên 80 (quá mua) và xuất hiện nến Shooting Star (bóng trên dài), thì khả năng đảo chiều giảm càng rõ ràng hơn.

Kết hợp Stochastic với Trendline

Trendline là đường xu hướng nối các đáy hoặc đỉnh chính trên biểu đồ.

- Khi giá chạm trendline hỗ trợ xuống thấp và Stochastic báo tín hiệu quá bán → có thể là điểm mua vào tốt.

- Trái lại, khi giá chạm trendline kháng cự trên và Stochastic báo quá mua → cảnh báo bán ra.

Kết hợp này giúp kiểm tra lại các tín hiệu của Stochastic, tăng độ chắc chắn khi ra quyết định.

Ví dụ:

Trên biểu đồ VN30, giá nhiều lần bật lên khi chạm trendline hỗ trợ. Vào ngày 15/6, giá chạm đúng đường trendline hỗ trợ, trong khi Stochastic cũng đang ở mức 19 (quá bán). Đây là điểm hội tụ tín hiệu, gợi ý khả năng đảo chiều tăng. Thực tế sau đó, VN30 đã bật tăng trở lại hơn 3% trong tuần kế tiếp.

Ở chiều ngược lại, nếu giá chạm trendline kháng cự phía trên và Stochastic cùng lúc vượt trên 80 (quá mua), thì đây là tín hiệu cảnh báo rủi ro đảo chiều giảm, phù hợp để xem xét bán ra hoặc chốt lời.

Kết hợp Stochastic với Bollinger Bands

Bollinger Bands bao gồm dải trên, dải dưới và đường trung bình, cho biết biên độ dao động và mức biến động của giá.

- Nếu giá chạm dải dưới Bollinger Band và Stochastic ở vùng quá bán dưới 20, rất có thể giá sẽ bật tăng.

- Nếu giá chạm dải trên và Stochastic trên 80, có thể giá sắp điều chỉnh giảm.

Tích hợp nhiều chỉ báo sẽ giúp trader giữ vững niềm tin và giảm rủi ro.

Ví dụ:

Trong phiên giao dịch ngày 20/8 với chỉ số Dow Jones, giá rơi chạm dải dưới Bollinger Band, đồng thời Stochastic ở mức 15 (quá bán). Đây là tín hiệu cho thấy thị trường bị bán quá đà và có thể bật tăng. Sau đó chỉ số này thực sự hồi phục trong các phiên tiếp theo.

Ngược lại, khi giá chạm dải trên của Bollinger Band và Stochastic trên 85 (quá mua), thì nguy cơ điều chỉnh giảm là rất cao. Đây thường là cơ hội để nhà đầu tư chốt lời ngắn hạn.

Bảng so sánh 3 cách kết hợp Stochastic:

| Cách kết hợp | Điều kiện chính | Ý nghĩa tín hiệu | Lưu ý quan trọng |

| Stochastic + Mô hình nến đảo chiều | – Stochastic ở vùng quá bán (<20) hoặc quá mua (>80) – Xuất hiện nến đảo chiều (Doji, Hammer, Shooting Star, Engulfing) | Xác nhận khả năng đảo chiều mạnh mẽ vì vừa có chỉ báo, vừa có hành động giá hỗ trợ | Cần xác nhận thêm bằng khối lượng và xu hướng lớn, tránh nhầm lẫn trong giai đoạn đi ngang |

| Stochastic + Trendline | – Giá chạm trendline hỗ trợ hoặc kháng cự – Stochastic cùng lúc báo quá bán/quá mua | Tín hiệu đảo chiều có độ tin cậy cao hơn khi hội tụ cả hành động giá và dao động động lượng | Nên kẻ trendline trên khung lớn (H4, Daily) để tránh nhiễu; chỉ vào lệnh khi có xác nhận nến |

| Stochastic + Bollinger Bands | – Giá chạm dải trên hoặc dải dưới của Bollinger Band – Stochastic đồng thời ở quá mua/quá bán | Xác nhận trạng thái giá bị “mua/bán quá đà” và khả năng bật ngược | Khi thị trường biến động mạnh, Bollinger Bands nở rộng, tín hiệu có thể trễ; nên kết hợp thêm hỗ trợ/kháng cự |

Nhận xét chung:

- Nến đảo chiều + Stochastic: cho tín hiệu nhanh, phù hợp với trader ưa lướt sóng ngắn hạn.

- Trendline + Stochastic: chắc chắn hơn, phù hợp với trader theo xu hướng trung hạn.

- Bollinger Bands + Stochastic: mạnh khi thị trường sideway hoặc dao động trong biên, dễ “bắt đáy – chốt đỉnh” ngắn hạn.

>> Xem thêm: MACD là gì? Cách sử dụng đường MACD trong chứng khoán

Một số lưu ý khi sử dụng chỉ báo Stochastic

Stochastic không phải là tất cả

Chỉ báo Stochastic chỉ là một công cụ hỗ trợ. Trader nhiều kinh nghiệm thường không bao giờ dựa vào Stochastic đơn lẻ để ra quyết định. Thay vào đó, họ kết hợp thêm mô hình nến, trendline, Bollinger Bands hoặc các chỉ báo động lượng khác để tăng xác suất đúng. Nếu chỉ nhìn Stochastic cắt lên/cắt xuống mà vào lệnh thì rất dễ dính bẫy nhiễu.

Thị trường có xu hướng mạnh – đừng vội vàng

Trong xu hướng tăng mạnh, Stochastic có thể “kẹt” ở vùng quá mua (trên 80) suốt nhiều ngày, thậm chí nhiều tuần. Một trader mới thường thấy quá mua là vội bán khống, nhưng kết quả là bị “cháy” vì giá vẫn tiếp tục tăng. Ngược lại, trong xu hướng giảm mạnh, Stochastic có thể duy trì dưới 20 khá lâu. Kinh nghiệm ở đây là: chỉ nên ưu tiên tín hiệu thuận theo xu hướng chính thay vì chống lại nó.

Điều chỉnh tham số cho phù hợp

Tham số mặc định của Stochastic là 14 kỳ, nhưng không phải lúc nào cũng hợp. Trader lướt sóng trong khung M15 hoặc H1 thường giảm xuống 9 kỳ để tín hiệu nhanh hơn. Ngược lại, những người giao dịch trung hạn theo ngày hoặc tuần có thể dùng 21 kỳ để loại bỏ nhiễu. Kinh nghiệm thực chiến là: hãy thử nghiệm tham số trên từng khung thời gian và sản phẩm giao dịch cụ thể trước khi áp dụng chính thức.

Luôn quản lý rủi ro bằng stop loss

Dù tín hiệu có “đẹp” đến mấy, Stochastic vẫn có thể sai khi thị trường biến động bất ngờ bởi tin tức. Trader chuyên nghiệp thường đặt stop loss rõ ràng trước khi vào lệnh. Một nguyên tắc cơ bản là không mạo hiểm quá 1-2% tài khoản cho mỗi giao dịch. Đây chính là yếu tố sống sót lâu dài trên thị trường, quan trọng hơn cả việc tìm ra điểm vào lệnh “chuẩn xác”.

Kinh nghiệm rút ra là:

Stochastic hữu ích trong việc tìm điểm đảo chiều ngắn hạn, nhưng phải biết cách “lọc nhiễu” bằng sự kết hợp và quản lý vốn. Trader mới thường sa đà vào việc “bắt đỉnh – bắt đáy” chỉ dựa vào Stochastic, trong khi trader lâu năm sẽ nhìn nó như một “lời nhắc nhở” chứ không phải mệnh lệnh tuyệt đối.

Kết luận

Bài viết trên Cú đã giải đáp chỉ báo Stochastic là gì và cách áp dụng trong giao dịch đầu tư. Đây là một công cụ mạnh trong việc xác định trạng thái quá mua/quá bán và tìm điểm đảo chiều ngắn hạn. Tuy nhiên, để sử dụng hiệu quả, trader không nên chỉ nhìn vào tín hiệu cắt lên/cắt xuống đơn lẻ mà cần kết hợp với mô hình nến, trendline hoặc Bollinger Bands. Chúc các anh em thành công khi sử dụng công cụ chỉ báo Stochastic nhé!

Download App Cú Thông Thái giúp Tích sản nhẹ nhàng – Kết quả huy hoàng ở đây:

- Link web: https://app.sstock.com.vn

- CH Play/Android: TẠI ĐÂY

- iOS/App Store: TẠI ĐÂY

FAQ

1. Có nên dùng Stochastic một mình để giao dịch không?

Không. Stochastic dễ cho tín hiệu nhiễu nếu thị trường đang đi ngang hoặc có xu hướng mạnh. Luôn nên kết hợp với mô hình nến, trendline hoặc chỉ báo khác.

2. Stochastic phù hợp nhất với khung thời gian nào?

Stochastic dùng được ở nhiều khung, nhưng với lướt sóng (M15, H1) nên chọn tham số ngắn (9 kỳ). Với swing hoặc đầu tư ngắn hạn (Daily, Weekly) nên dùng tham số dài hơn (14–21 kỳ) để lọc nhiễu.

3. Stochastic có giúp “bắt đỉnh – bắt đáy” chính xác không?

Không có công cụ nào bắt đỉnh đáy tuyệt đối. Stochastic chỉ cho thấy vùng giá có khả năng đảo chiều. Muốn tăng xác suất, trader cần thêm tín hiệu xác nhận khác và luôn đặt stop loss để bảo toàn vốn.