8+ Các nhóm chỉ báo đảo chiều phải biết để vào hàng và thoát hàng kịp thời

Nếu bạn từng cảm thấy thị trường tài chính như một cô nàng “sớm nắng chiều mưa”, đỏng đảnh và khó đoán, thì bạn không đơn độc đâu. Bài viết này sẽ là kim chỉ nam giúp bạn “bắt bài” được những cú “quay xe” bất ngờ của giá, biến những pha “đảo chiều” thành cơ hội vàng để kiếm lời, hoặc ít nhất là không bị “úp sọt” một cách đau đớn. Cùng Cú Thông Thái tìm hiểu 8+ các nhóm chỉ báo đảo chiều nhé!

Chỉ Báo Đảo Chiều Là Gì?

Chỉ báo đảo chiều là những tín hiệu mà thị trường phát ra, cho thấy xu hướng hiện tại có thể sắp kết thúc và một xu hướng mới (ngược lại) đang hình thành.

Tại sao chúng lại “hot”? Đơn giản thôi! Nếu bạn có thể nhận ra được những dấu hiệu này, bạn sẽ có lợi thế cực lớn:

- Thoát hàng kịp thời: Bán ra khi thị trường sắp đảo chiều giảm, tránh thua lỗ.

- Vào hàng đúng lúc: Mua vào khi thị trường sắp đảo chiều tăng, đón đầu lợi nhuận.

- Tăng cường tự tin: Giúp bạn đưa ra quyết định giao dịch một cách có cơ sở, thay vì “đoán mò” hay “nghe đồn”.

Tóm lại, chỉ báo đảo chiều giống như người bạn thân “tốt tính”, luôn cảnh báo bạn về những nguy hiểm tiềm ẩn và chỉ dẫn những cơ hội mới. Vậy còn chần chừ gì nữa, hãy cùng “người bạn” này khám phá sâu hơn nhé!

Các Nhóm Chỉ Báo Đảo Chiều Phải Biết

Xem video phân tích chi tiết:

Nhóm 1: Các Mô Hình Biểu Đồ Đảo Chiều “Cổ Điển”

Các mô hình biểu đồ cổ điển giống như những bức tranh mà thị trường “vẽ” ra, mỗi bức tranh đều chứa đựng một câu chuyện về cuộc chiến giữa phe mua và phe bán. Nhiệm vụ của chúng ta là học cách “đọc vị” những câu chuyện này.

1. Đỉnh và Đáy Hai/Ba (Double/Triple Tops/Bottoms)

Đây là những mô hình “ai cũng biết” nhưng không phải ai cũng hiểu rõ bản chất.

Mô hình Đỉnh Đôi (Double Top):

Thị trường tăng giá, chạm một mức kháng cự (đỉnh 1), sau đó giảm xuống, rồi lại cố gắng tăng trở lại và chạm gần mức kháng cự đó một lần nữa (đỉnh 2), nhưng không thể vượt qua và bắt đầu giảm mạnh. Tưởng tượng như một vận động viên nhảy xà cố gắng vượt qua một mức nhất định hai lần nhưng đều thất bại và cuối cùng phải bỏ cuộc.

Mô hình Đáy Đôi (Double Bottom):

Ngược lại, thị trường giảm giá, chạm một mức hỗ trợ (đáy 1), tăng lên một chút, rồi lại cố gắng giảm xuống và chạm gần mức hỗ trợ đó (đáy 2), nhưng không thể xuyên thủng và bắt đầu tăng mạnh. Giống như một võ sĩ bị đánh ngã hai lần nhưng vẫn đứng dậy mạnh mẽ hơn.

Đặc điểm quan trọng:

- Khối lượng (Volume): Khối lượng thường tăng vọt ở đỉnh/đáy đầu tiên, sau đó giảm dần ở đỉnh/đáy thứ hai, cho thấy sự “mệt mỏi” của xu hướng cũ.

- Đường viền cổ (Neckline): Đây là đường nối giữa đáy giữa hai đỉnh (hoặc đỉnh giữa hai đáy). Khi giá phá vỡ đường này, tín hiệu đảo chiều được xác nhận.

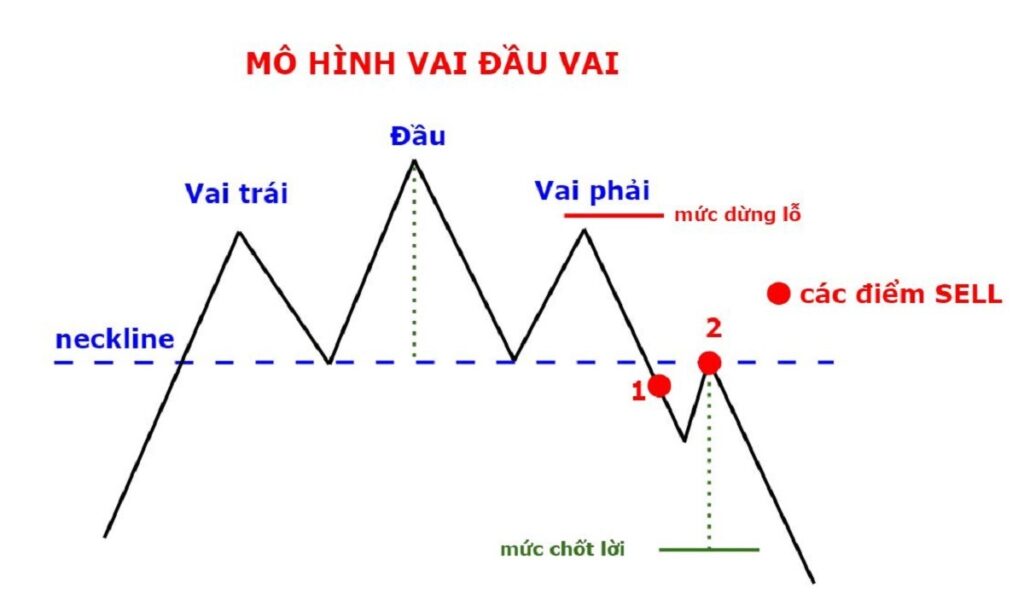

2. Đầu và Vai (Head and Shoulders)

Đây là một trong những mô hình đảo chiều đáng tin cậy nhất, thường xuất hiện ở đỉnh của một xu hướng tăng (Head and Shoulders Top) hoặc đáy của một xu hướng giảm (Inverse Head and Shoulders Bottom).

Mô hình Đầu và Vai Thuận (Head and Shoulders Top):

- Vai trái (Left Shoulder): Giá tăng, đạt đỉnh, sau đó giảm với khối lượng cao.

- Đầu (Head): Giá tăng trở lại, vượt qua đỉnh vai trái, đạt một đỉnh cao hơn, rồi lại giảm xuống sâu hơn, thường với khối lượng cao hơn một chút so với vai trái.

- Vai phải (Right Shoulder): Giá tăng lên lần nữa nhưng không thể đạt được độ cao của đầu, thậm chí không vượt qua được vai trái, rồi giảm xuống, thường với khối lượng nhẹ. Đây là dấu hiệu rõ ràng cho thấy phe mua đã cạn kiệt sức mạnh.

- Đường viền cổ (Neckline): Đường nối hai đáy sau vai trái và sau đầu. Khi giá phá vỡ đường viền cổ này, đặc biệt với khối lượng lớn, đó là tín hiệu đảo chiều giảm cực mạnh.

Ví dụ thực tế: Hãy nhìn vào biểu đồ của một cổ phiếu đang tăng: giá tạo đỉnh ở 30 (vai trái), rồi lên 35 (đầu), sau đó chỉ lên được 32 (vai phải) rồi rớt thảm. Đường viền cổ ở 28 bị phá vỡ, đó là lúc bạn nên “tẩu vi thượng sách”!

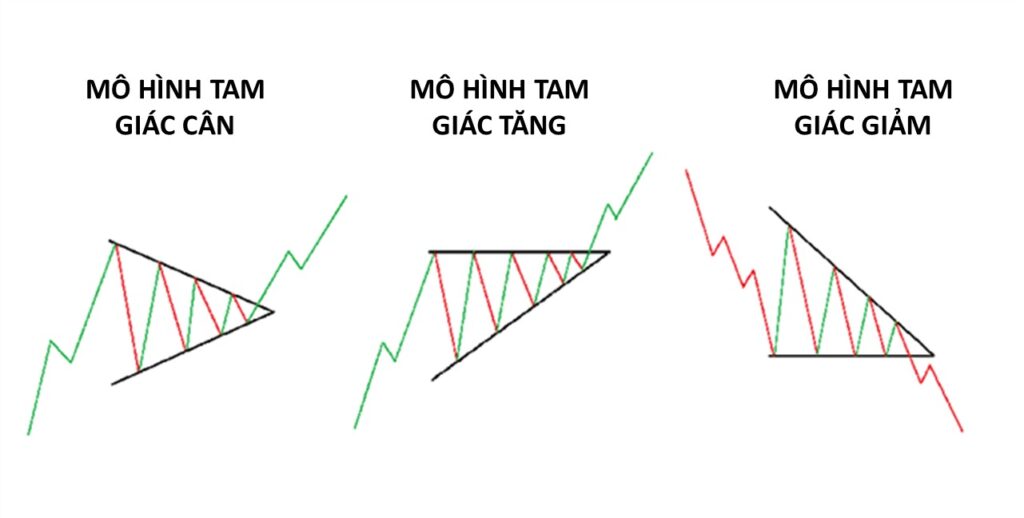

3. Các Mô Hình Tam Giác (Triangles)

Tam giác là mô hình củng cố (consolidation) nhưng cũng có thể là mô hình đảo chiều, tùy thuộc vào cách giá phá vỡ nó.

Tam giác Đối xứng (Symmetrical Triangle):

Giá dao động trong biên độ hẹp dần, tạo thành hai đường hội tụ. Khối lượng thường giảm trong quá trình hình thành mô hình. Tín hiệu đảo chiều xuất hiện khi giá phá vỡ một trong hai đường này với khối lượng lớn. Nguồn còn cảnh báo rằng tam giác này có thể “thất bại nặng nề” (failed badly), đặc biệt nếu khối lượng cao và không đều trong giai đoạn hình thành.

Tam giác Tăng dần (Ascending Triangle):

Đường kháng cự phẳng ngang, đường hỗ trợ dốc lên. Thường là mô hình tiếp diễn xu hướng tăng, nhưng nếu giá phá vỡ xuống dưới đường hỗ trợ thì đây lại là tín hiệu đảo chiều giảm. Nguồn còn chỉ ra một trường hợp mà tam giác tăng dần “thất bại” khi không phá vỡ được kháng cự và cuối cùng lại giảm sâu.

Tam giác Giảm dần (Descending Triangle):

Đường hỗ trợ phẳng ngang, đường kháng cự dốc xuống. Tương tự, nếu giá phá vỡ lên trên đường kháng cự, đó có thể là tín hiệu đảo chiều tăng. Một tam giác giảm dần từng xuất hiện để kết thúc một đỉnh lớn.

Lời khuyên: Tam giác giống như một người đang suy nghĩ xem nên đi đâu, lúc thì nghiêng về bên này, lúc thì nghiêng về bên kia. Việc của bạn là chờ đợi xem “người đó” quyết định bước đi theo hướng nào và nhảy theo thôi!

4. Mô Hình Hình Chữ Nhật (Rectangles)

Mô hình hình chữ nhật thể hiện một giai đoạn giá đi ngang, trong đó giá dao động giữa hai đường hỗ trợ và kháng cự song song. Đây là một “đấu trường” mà phe mua và phe bán đang giằng co quyết liệt, không bên nào chiếm ưu thế rõ ràng.

Tín hiệu đảo chiều:

Khi giá phá vỡ rõ ràng một trong hai đường biên này, thường đi kèm với khối lượng lớn, đó là dấu hiệu cho thấy một phe đã chiến thắng và xu hướng mới sẽ bắt đầu theo hướng phá vỡ. Nguồn còn đưa ra ví dụ về một “Hình chữ nhật dài, đẹp” tạo cơ hội bán khống hoàn hảo khi giá phá vỡ.

5. Đảo Chiều Một Ngày (One-Day Reversal)

À mà này, có một hiện tượng cực kỳ thú vị được gọi là Đảo Chiều Một Ngày (One-Day Reversal). Nghe cái tên thôi đã thấy nó “nguy hiểm” rồi đúng không?

Tưởng tượng một ngày đẹp trời, thị trường đang hừng hực khí thế tăng vọt, ai cũng nghĩ mình sắp giàu to. Thế rồi, đột nhiên, giá mở cửa cao ngất ngưởng, tăng mạnh trong ngày, nhưng đến cuối phiên lại đóng cửa thấp hơn nhiều so với giá mở cửa, thậm chí thấp hơn cả giá đóng cửa ngày hôm trước! Đây chính là dấu hiệu “Ông chủ lớn đã về nhà” và quyết định thay đổi cuộc chơi rồi đó!

6. Thất Bại Của Mô Hình (Failed Patterns)

Nghe có vẻ ngược đời nhưng đôi khi, một tín hiệu “thất bại” lại là một tín hiệu cực kỳ mạnh mẽ để giao dịch theo hướng ngược lại. Tức là, nếu một mô hình đảo chiều tăng (ví dụ: đáy đôi) cố gắng hình thành nhưng sau đó giá lại phá vỡ xuống dưới, thì đó có thể là dấu hiệu cho một đợt giảm giá mạnh mẽ hơn.

Thị trường giống như một người nói “không” nhưng ý lại là “có”, hoặc ngược lại. Điều quan trọng là bạn phải đủ “tỉnh táo” để nhận ra “ý thật” của nó! Nguồn đã nhấn mạnh rằng các tín hiệu thất bại “thường là những tín hiệu xuất sắc để giao dịch theo hướng khác”.

Bảng 1: Tóm tắt một số Mô hình Biểu đồ Đảo chiều Cổ điển

| Mô hình | Đặc điểm nhận dạng chính | Khối lượng thường thấy | Tín hiệu đảo chiều chính |

| Đỉnh/Đáy Đôi | Hai đỉnh/đáy gần bằng nhau, không vượt qua | Đỉnh/đáy 2 có khối lượng giảm | Phá vỡ đường viền cổ |

| Đầu và Vai | 3 đỉnh (vai trái, đầu cao hơn, vai phải thấp hơn) | Vai phải khối lượng nhẹ | Phá vỡ đường viền cổ |

| Tam giác Đối xứng | Biên độ hẹp dần, hai đường hội tụ | Giảm dần trong mô hình | Phá vỡ lên hoặc xuống đường biên |

| Tam giác Tăng/Giảm | Một đường biên ngang, một đường dốc lên/xuống | Giảm dần trong mô hình | Phá vỡ lên hoặc xuống đường biên |

| Hình Chữ Nhật | Giá đi ngang trong biên độ cố định | Thường đều hoặc tăng nhẹ | Phá vỡ lên hoặc xuống đường biên |

| Đảo Chiều Một Ngày | Mở cửa/tăng mạnh nhưng đóng cửa thấp hơn nhiều | Thường đi kèm khối lượng lớn | Đóng cửa thấp hơn nhiều sau khi tăng mạnh |

Nhóm 2: Chỉ Báo Dựa Trên Khối Lượng và Khoảng Trống

Đừng bao giờ coi thường khối lượng và khoảng trống giá! Chúng là những “bộ cảm biến” nhạy bén, tiết lộ những bí mật mà giá cả không thể nói hết.

1. Khối Lượng (Volume)

Khối lượng giao dịch (số lượng cổ phiếu, hợp đồng được giao dịch) chính là thước đo “sức nặng” của một động thái giá. Khi có sự đảo chiều, khối lượng thường “lên tiếng” rất rõ ràng.

Đảo chiều với khối lượng cao:

Một đỉnh lớn thường được đánh dấu bằng “khối lượng cực lớn” (extraordinary volume). Tức là, khi giá đạt đỉnh hoặc đáy và đột ngột “quay xe” với một lượng giao dịch khổng lồ, điều đó cho thấy có một sự thay đổi mạnh mẽ về niềm tin của thị trường. Phe đối lập đã nhảy vào cuộc chơi với tất cả “tiền bạc” và “quyết tâm” của mình.

Khối lượng giảm dần khi xu hướng cạn kiệt:

Ngược lại, trong các mô hình như Đầu và Vai, khối lượng thường giảm dần ở vai phải. Điều này cho thấy xu hướng hiện tại đang dần “chết yểu” vì thiếu đi sự hỗ trợ của các nhà giao dịch.

“Effective Volume” (Khối lượng Hiệu quả):

Nguồn còn đề cập đến “Effective Volume” là khối lượng chịu trách nhiệm cho những biến động giá nhỏ giữa các phút giao dịch. Việc theo dõi các thay đổi nhỏ trong “Price Inflections” (biến động giá) và “Effective Volume” có thể giúp bạn hiểu rõ hơn về áp lực mua/bán thực sự.

2. Khoảng Trống Giá (Gaps)

Khoảng trống giá là khi giá mở cửa cao hơn hoặc thấp hơn đáng kể so với giá đóng cửa ngày hôm trước, tạo ra một “khoảng trống” trên biểu đồ. Chúng có thể là tín hiệu cực kỳ mạnh mẽ.

Khoảng trống Cạn kiệt (Exhaustion Gap):

Thường xuất hiện ở cuối một xu hướng kéo dài. Khi thị trường đang tăng nóng, bỗng nhiên có một khoảng trống tăng giá lớn, nhưng sau đó giá không thể tiếp tục đi lên mà lại quay đầu giảm. Đây là dấu hiệu “sức cùng lực kiệt” của xu hướng cũ. Giống như bạn chạy marathon, đến gần đích thì cố gắng bứt tốc một cú chót, nhưng rồi lại “hụt hơi” và ngã gục.

Khoảng trống Phá vỡ (Breakaway Gap):

Xảy ra khi giá phá vỡ một mô hình củng cố (như hình chữ nhật hoặc tam giác) với một khoảng trống lớn. Đây là dấu hiệu của một xu hướng mới mạnh mẽ sắp bắt đầu.

“Air Pocket Gaps” (Khoảng trống Túi khí):

Nguồn mô tả những khoảng trống này thường do tin tức tiêu cực bất ngờ (ví dụ: báo cáo thu nhập đáng thất vọng). Chúng thường xuất hiện khi giá phá vỡ các đường ngang. Sự xuất hiện thường xuyên của “air pocket gaps” có thể là dấu hiệu của một cổ phiếu “không dành cho người yếu tim”.

Khoảng trống “Runaway” và bẫy tăng giá:

Đôi khi, khoảng trống runaway (khoảng trống tiếp diễn xu hướng) lại có thể biến thành “bẫy tăng giá” (bull trap). Nếu sau một khoảng trống tăng giá mạnh, thị trường không thể duy trì đà tăng và quay đầu giảm, thì đó là dấu hiệu của một cái bẫy. Nguồn còn nhấn mạnh rằng “các tín hiệu thất bại, như tín hiệu này, thường là tín hiệu tuyệt vời cho một giao dịch theo hướng ngược lại”.

Lời khuyên: Hãy cảnh giác với những khoảng trống, chúng có thể là “hố sâu” chôn vùi tài khoản, hoặc là “cầu nối” đưa bạn đến bến bờ thành công, tùy thuộc vào cách bạn “đọc vị” chúng.

>> Xem thêm:

Margin trong chứng khoán là gì? Thuật ngữ liên quan, công thức tính

Bán khống là gì? Phân tích 2 Case Study kinh điển

Nhóm 3: Chỉ Báo Kỹ Thuật “Thần Thánh”

Các chỉ báo kỹ thuật giống như những công cụ “phân tích chuyên sâu”, biến dữ liệu giá thành những con số dễ hiểu hơn, giúp chúng ta nhìn rõ hơn về “sức khỏe” và “ý định” của thị trường.

1. Đường Xu Hướng (Trendlines)

Đường xu hướng là một trong những công cụ cơ bản nhưng cực kỳ mạnh mẽ để xác định xu hướng và các điểm đảo chiều tiềm năng.

- Phá vỡ đường xu hướng: Khi giá phá vỡ một đường xu hướng quan trọng (đường hỗ trợ trong xu hướng tăng hoặc đường kháng cự trong xu hướng giảm), đó là tín hiệu sớm nhất cho thấy xu hướng hiện tại đang suy yếu hoặc sắp đảo chiều.

- Quy tắc “2% hoặc 3%”: Nguồn đưa ra một “quy tắc vàng” là khi đường xu hướng chính bị phá vỡ “hơn 2%” hoặc “2% hoặc hơn” thì cần đặc biệt cẩn trọng. Đối với những nhà giao dịch năng động hơn, việc phá vỡ đường xu hướng trên khung thời gian ngắn hơn (ví dụ: 25 ngày) cũng là đủ để “kéo dây an toàn”.

- “Basing Points” (Điểm cơ sở): Đây là một kỹ thuật được đề cập để đặt lệnh dừng lỗ hoặc tìm điểm vào lệnh dựa trên các điểm thấp/cao quan trọng trong quá khứ. Kỹ thuật này, khi áp dụng trên các khung thời gian lớn (ví dụ: biểu đồ hàng tuần), có thể tạo ra các giao dịch kéo dài nhiều năm.

Lời khuyên: Đường xu hướng giống như hàng rào điện của một khu vườn. Nếu “kẻ đột nhập” (giá) phá vỡ hàng rào, dù chỉ một chút, thì đó là lúc bạn nên “tỉnh táo” và kiểm tra xem có “ai đó” đang cố gắng thay đổi cuộc chơi không.

2. Các Chỉ Báo Dao Động (Oscillators)

Các chỉ báo dao động thường di chuyển trong một phạm vi nhất định, giúp xác định tình trạng “quá mua” (overbought) hoặc “quá bán” (oversold) của thị trường, những dấu hiệu quan trọng của một pha đảo chiều tiềm năng.

- RSI (Relative Strength Index): Khi RSI di chuyển vào vùng quá mua (thường trên 70) hoặc quá bán (thường dưới 30), điều đó cho thấy giá có thể sắp đảo chiều. Một hệ thống giao dịch dựa trên RSI kết hợp với đường trung bình động 200 ngày được mô tả là một hệ thống hồi quy về giá trị trung bình (mean reversion system).

- Stochastic Oscillator: Tương tự RSI, Stochastic cũng giúp xác định vùng quá mua/quá bán và các tín hiệu giao cắt giữa đường %K và %D có thể báo hiệu đảo chiều.

- MACD (Moving Average Convergence Divergence): Tín hiệu đảo chiều xuất hiện khi đường MACD cắt lên hoặc cắt xuống đường tín hiệu (signal line), hoặc khi có sự phân kỳ giữa MACD và giá.

- Bollinger Bands: Khi giá chạm vào biên trên hoặc biên dưới của Bollinger Bands và sau đó “bật” ngược lại, đó có thể là dấu hiệu đảo chiều. Đặc biệt, nếu giá “bóp chặt” (squeeze) giữa hai biên và sau đó “bùng nổ” phá vỡ ra ngoài, đó có thể là khởi đầu một xu hướng mạnh.

3. Đường Trung Bình Động (Moving Averages – MA)

Đường trung bình động làm “mượt mà” các biến động giá, giúp dễ dàng nhận biết xu hướng. Các tín hiệu đảo chiều từ MA thường chậm hơn nhưng đáng tin cậy.

Giao cắt các đường MA (MA Crossover):

Khi một đường MA ngắn hạn cắt lên trên một đường MA dài hạn (ví dụ: MA 7 cắt MA 21), đó là tín hiệu đảo chiều tăng giá. Ngược lại, khi MA ngắn hạn cắt xuống dưới MA dài hạn, đó là tín hiệu đảo chiều giảm giá. Nguồn đề cập đến MA 7, MA 21, MA 50, MA 100, MA 200.

Bảng 2: Tóm tắt một số Chỉ báo Kỹ thuật và Tín hiệu Đảo chiều

| Chỉ báo Kỹ thuật | Tín hiệu Đảo chiều Cơ bản |

| Đường Xu Hướng | Giá phá vỡ đường xu hướng hỗ trợ (xuống) hoặc kháng cự (lên) |

| RSI | Vượt ngưỡng quá mua (trên 70) hoặc quá bán (dưới 30) |

| Stochastic | Giao cắt %K và %D, hoặc vượt ngưỡng quá mua/quá bán |

| MACD | Giao cắt đường MACD và đường tín hiệu, hoặc phân kỳ |

| Bollinger Bands | Giá chạm biên ngoài và bật ngược vào trong |

| Moving Averages | Đường MA ngắn hạn giao cắt đường MA dài hạn |

Nhóm 4: Chỉ Báo “Cảm Tính” (Sentiment Indicators)

Các chỉ báo cảm tính không trực tiếp dựa trên giá hay khối lượng mà phản ánh tâm lý chung của thị trường. Đôi khi, khi số đông quá lạc quan hoặc quá bi quan, đó lại là lúc thị trường sắp “đổi chiều”.

1. Khối Lượng Bán Khống (Short Interest)

Khối lượng bán khống là tổng số cổ phiếu mà các nhà đầu tư đã bán khống và chưa mua lại để đóng vị thế.

- Khối lượng bán khống cao: Khi khối lượng bán khống của một cổ phiếu hoặc ETF (Quỹ giao dịch hoán đổi) trở nên rất cao hoặc tăng nhanh, điều đó cho thấy phần lớn thị trường đang tin rằng giá sẽ giảm.

- “Short Squeeze” (Ép bán khống): Tuy nhiên, một khi giá bắt đầu tăng nhẹ, những người bán khống sẽ phải mua lại để đóng vị thế, điều này lại đẩy giá lên cao hơn nữa, gây ra một vòng xoáy tăng giá mạnh mẽ. Hiện tượng này được gọi là “short squeeze” và thường dẫn đến một pha đảo chiều tăng giá mạnh và nhanh chóng.

Nguồn đã cung cấp dữ liệu về “Short Interest” và “Short-Interest Percentage” cho nhiều ETF lớn, cho thấy mức độ bán khống trên thị trường.

2. VIX (Chỉ Số Biến Động)

VIX, hay còn gọi là “chỉ số sợ hãi”, đo lường kỳ vọng của thị trường về biến động trong 30 ngày tới.

- VIX cực cao: Khi VIX đạt đến các mức cực kỳ cao, điều đó cho thấy sự hoảng loạn tột độ trong thị trường. Lịch sử cho thấy, những giai đoạn VIX cực cao thường trùng với đáy của thị trường, báo hiệu một pha đảo chiều tăng giá sắp xảy ra. Tức là, khi ai cũng sợ hãi và bán tháo, đó lại là lúc thị trường có thể đã “chạm đáy”.

- VIX cực thấp: Ngược lại, VIX cực thấp có thể cho thấy sự tự mãn của thị trường, đôi khi trùng với các đỉnh thị trường trước một đợt điều chỉnh.

Lời khuyên từ VIX: Giống như câu nói “Hãy tham lam khi người khác sợ hãi, và sợ hãi khi người khác tham lam”, VIX chính là công cụ để bạn biết khi nào “người khác” đang sợ hãi đến mức nào.

Bí Kíp Cho Người Mới Để Không Bị “Úp Sọt”

Chào mừng bạn đến với phần quan trọng nhất: làm sao để sử dụng những kiến thức trên một cách hiệu quả mà không biến thị trường thành “chiến trường” đầy nước mắt và tiền bạc!

Không Bao Giờ Chỉ Dựa Vào Một Chỉ Báo

- Xác nhận đa chỉ báo:

Điều tối quan trọng là không bao giờ chỉ dựa vào một chỉ báo duy nhất để đưa ra quyết định giao dịch. Thị trường luôn phức tạp và đầy rẫy những “cú lừa”. Thay vào đó, hãy tìm kiếm sự xác nhận (confluence) từ nhiều chỉ báo khác nhau.

Ví dụ, nếu bạn thấy một mô hình Đầu và Vai (chart pattern) đang hình thành, sau đó lại có một đường xu hướng bị phá vỡ (trendline break) với khối lượng tăng đột biến (volume spike) và RSI đang ở vùng quá mua, thì đó mới là một tín hiệu đảo chiều giảm giá đáng tin cậy. Nguồn đã chỉ ra rằng “hedging hoặc thoát lệnh khi những đường xu hướng này bị phá vỡ chứng tỏ là chiến lược tốt nhất lặp đi lặp lại”.

- Thất bại của tín hiệu:

Ngay cả khi có nhiều tín hiệu, hãy nhớ rằng không có gì là chắc chắn trên thị trường. Các tín hiệu “thất bại” (failed signals) thường là “tín hiệu tuyệt vời cho một giao dịch theo hướng ngược lại”.

Xem Xét Đa Khung Thời Gian

Từ vĩ mô đến vi mô:

Một tín hiệu đảo chiều trên khung thời gian 5 phút có thể chỉ là một biến động nhỏ trong xu hướng lớn của khung thời gian hàng ngày hoặc hàng tuần. Do đó, hãy luôn nhìn vào “bức tranh toàn cảnh” bằng cách phân tích các khung thời gian lớn hơn trước (ví dụ: hàng ngày, hàng tuần), sau đó mới chuyển xuống các khung thời gian nhỏ hơn (ví dụ: hàng giờ, 30 phút, 5 phút) để tìm điểm vào/thoát lệnh tối ưu.

Tránh “nhiễu ngẫu nhiên”:

Việc chỉ nhìn vào khung thời gian quá ngắn có thể khiến bạn bị lạc trong “nhiễu ngẫu nhiên” (random noise) và bỏ lỡ xu hướng chính.

Quản Lý Rủi Ro Là “Bùa Hộ Mệnh”

Luôn đặt dừng lỗ (Stop-Loss):

Dù bạn có tin tưởng vào chỉ báo đảo chiều đến đâu, thị trường vẫn có thể làm những điều “điên rồ” nhất. Luôn đặt lệnh dừng lỗ để bảo vệ vốn của bạn khỏi những biến động bất ngờ. Nguồn cũng đề cập đến việc sử dụng “trailing stop loss” (dừng lỗ theo sau) để khóa lợi nhuận.

Kích thước vị thế (Position Sizing):

Đừng bao giờ đặt cược quá nhiều vào một giao dịch. Hãy tuân thủ nguyên tắc quản lý vốn nghiêm ngặt để đảm bảo bạn có thể “sống sót” qua những giai đoạn khó khăn và chờ đợi những cơ hội tốt hơn.

Tâm lý giao dịch:

Hãy giữ cho mình một cái đầu lạnh. Đừng để cảm xúc (sợ hãi, tham lam) chi phối quyết định. Thị trường không quan tâm bạn nghĩ gì, thị trường chỉ làm những gì nó muốn. “Thị trường sẽ di chuyển như cuộc sống sẽ di chuyển, hoàn toàn không thể đoán trước và với những kế hoạch tốt nhất cũng có thể đi chệch hướng một cách kinh khủng”.

Việc “Đoán Đáy/Đỉnh” và Thực Tế Thị Trường

Người ta thường nói vui là có 02 loại người trên thị trường: một là kẻ ngốc cố gắng đoán đáy/đỉnh, hai là người thông minh hơn một chút nhưng vẫn cố gắng đoán đáy/đỉnh.

Sự thật là, việc đoán chính xác đáy hoặc đỉnh là cực kỳ khó khăn, nếu không muốn nói là bất khả thi. Các chỉ báo đảo chiều chỉ giúp bạn nhận diện khả năng đảo chiều, chứ không phải là lời tiên tri chắc chắn.

Hãy nhớ câu nói của Michael Covel: “Nếu bạn có một nền giáo dục là một chuyện, được giáo dục lại là chuyện khác.” Hay như việc thị trường “chẳng quan tâm đến học vị hay kinh nghiệm” của bạn. Đôi khi, một “bà lão cầm thước” cũng có thể cứu danh mục đầu tư của mình khỏi những thảm họa nếu bà biết cách “tắt tiếng” những lời hô hào và phân tích cảm xúc một cách lạnh lùng.

Thị trường giống như một cuộc thi marathon không có vạch đích rõ ràng. Bạn không cần phải là người chạy nhanh nhất, mà là người chạy bền bỉ nhất, biết khi nào nên tăng tốc, khi nào nên đi chậm lại, và quan trọng nhất là biết khi nào nên “dừng chân nghỉ ngơi” để tránh kiệt sức.

Download App Cú Thông Thái giúp Tích sản nhẹ nhàng – Kết quả huy hoàng ở đây:

- Link web: https://app.sstock.com.vn

- CH Play/Android: TẠI ĐÂY

- iOS/App Store: TẠI ĐÂY

Lời Kết

Vậy là Cú đã cùng bạn khám phá thế giới của các nhóm chỉ báo đảo chiều. Từ những mô hình biểu đồ cổ điển, khối lượng giao dịch, khoảng trống giá đầy bí ẩn, đến các chỉ báo kỹ thuật “thần thánh” và cả những tín hiệu cảm tính ẩn chứa nỗi sợ hãi và lòng tham.

Hãy luôn nhớ rằng, các chỉ báo đảo chiều chỉ là công cụ, và có tốt đến mấy cũng cần một người thợ lành nghề để sử dụng hiệu quả. Điều quan trọng nhất là sự học hỏi không ngừng, kinh nghiệm tích lũy, và một tinh thần thép để đối mặt với những biến động không ngừng của thị trường. Chúc bạn luôn tỉnh táo và có những quyết định giao dịch sáng suốt!